TariTali(タリタリ)キャッシュバックは確定申告が必要なのか?確定申告のやり方も解説!

TariTaliキャッシュバックは、基本的に確定申告が必要になります。

(場合によっては、確定申告が免除となることもあります。)

確定申告は義務であり、確定申告をしなければ、無申告加算税や延滞税などの重いペナルティを受けることになります。

さらに、刑事罰に科せられる可能性もあり、注意が必要です!

確定申告のやり方についても解説していますので、参考にしてみてください。

また、TariTaliのキャッシュバックをもらうには、TariTaliへの登録が必要です!

具体的な登録方法については、次の記事でくわしく解説していますので、参考にしてみてください。

TariTali公式サイト:https://taritali.com/

- TariTaliキャッシュバックの税金について知りたい人

- TariTaliキャッシュバックの確定申告について知りたい人

TariTali(タリタリ)キャッシュバックの税金の種類や区分

TariTaliキャッシュバックの税金の種類や区分は、次のとおりとなります。

(所得とは、利益から経費を差し引いたものになります。)

| TariTaliキャッシュバック | |

|---|---|

| 所得の区分 | 雑所得 |

| 課税方法 | 総合課税 |

| 税率(所得税) | 5%~45%(累進課税)※1 |

| 税率(住民税) | 10%(一律) |

| 損失繰越 | できない |

※1 所得税は、令和19年まで復興特別所得税が加算される。計算した所得税に2.1%をかけた金額が、復興特別所得税となる。

TariTaliキャッシュバックの税率

TariTaliのキャッシュバックには、所得税5%~45%(累進課税)と住民税10%(一律)がかかります。

さらに、令和19年までは、復興特別所得税(計算した所得税に2.1%をかけた金額)が所得税に加算されます。

所得税は累進課税となり、所得が増えるにつれて税率が上がっていきます。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から 1,949,000円まで | 5% | 0円 |

| 1,950,000円から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

累進課税は、勘違いしやすいです。

例えば、900万円の所得があった場合、900万円×33%=297万円が所得税になるわけではありません。

900万円×33%-153.6万円=143.4万円が、正しい所得税となります。

TariTaliキャッシュバックは総合課税の雑所得

TariTaliキャッシュバックは、総合課税の雑所得となります。

確定申告をするときは、総合課税の雑所得として申告を行いましょう!

TariTaliキャッシュバックと損益通算できる損失

総合課税の雑所得同士であれば、損益通算(利益と損失を相殺)ができます。

(総合課税の雑所得と申告分離課税の雑所得は、同じグループではないので、損益通算できません。)

総合課税の雑所得と申告分離課税の雑所得の具体例には、次のようなものがあります。

| 総合課税の雑所得 | 申告分離課税の雑所得 |

|---|---|

| TariTaliキャッシュバック 海外FX取引 副業 公的年金等 | 国内FX取引 |

海外FX取引や副業で損失が発生していたら、TariTaliキャッシュバックと損益通算ができますので、損失も必ず申告するようにしましょう!

TariTaliキャッシュバック発生日で確定申告する年を判断

TariTaliキャッシュバックの発生日によって、確定申告する年を判断します。

2023年1月1日から2023年12月31日までに発生 → 2023年の確定申告に含める

2024年1月1日から2024年12月31日までに発生 → 2024年の確定申告に含める

銀行口座などに出金した日ではないので、注意してください!

TariTali(タリタリ)キャッシュバックの経費

TariTaliキャッシュバックを受け取るために発生した経費は、TariTaliキャッシュバックから差し引くことができます。

具体的に、TariTaliキャッシュバックの経費になるものは、次のとおりです。

- 海外銀行振込の出金手数料

経費を証明する書類(領収書など)は、必ず保管しておいてください。

TariTaliキャッシュバックをもらっても確定申告不要な人

TariTaliキャッシュバックをもらっていても、確定申告が不要となる人は、次のとおりです。

①1か所から給料(2,000万円以下)をもらっている人で雑所得など(給与所得・退職所得以外の所得)が20万円以下の人

②給料をもらってない人(自営業・専業主婦・無職など)で年間所得が48万円以下の人

③その他、国税庁の「確定申告が必要な方」にあてはまらない人

※所得とは、利益から経費を差し引いた金額となります。

国税庁の「確定申告が必要な方」については、次のボタンをクリックすると確認できます。

TariTaliキャッシュバックの経費がない人がほとんどであるため、TariTaliキャッシュバックがそのまま所得になることが多いですね。

確定申告が不要でも住民税の申告は必要な場合がある

①に当てはまる人は、雑所得など(給与所得・退職所得以外の所得)が0円以下でない限り、住民税の申告が必要になります。

②に当てはまる人は、年間所得が43万円以下でない限り、住民税の申告が必要になります。

確定申告を行えば、住民税の申告は不要になります。

確定申告は、住民税の申告も兼ねているためです。

確定申告が不要でも7年間はデータの保存をしておく

確定申告が不要でも、7年間(確定申告の期限の翌日から)は、データの保存をしておいてください。

キャッシュバックの利益や、海外FXの損失などの金額が多い場合、税務署から問い合わせが来る可能性があります。

①TariTaliキャッシュバックの利益が100万円

②海外FX取引の損失が100万円

①と②を損益通算すると、所得は0となるため、確定申告は不要。

その後、①の利益100万円を出金したときに、確定申告をしていないお金と認識され、税務署から問い合わせが来る可能性がある。

(税務署は、海外FX取引の損失100万円を知らないため。)

確定申告しておけば、副業で損失があったと税務署に伝えることができます。

確定申告をしない場合でも、税務署からの問い合わせに対応できるよう、データの保存はしっかりしておきましょう!

確定申告をするなら20万円以下の雑所得などは申告不要にならない

確定申告が不要な人は、「確定申告すること」が免除されているだけです。

確定申告をするのであれば、20万円以下の雑所得など(給与所得・退職所得以外の所得)も、すべて申告する必要があります。

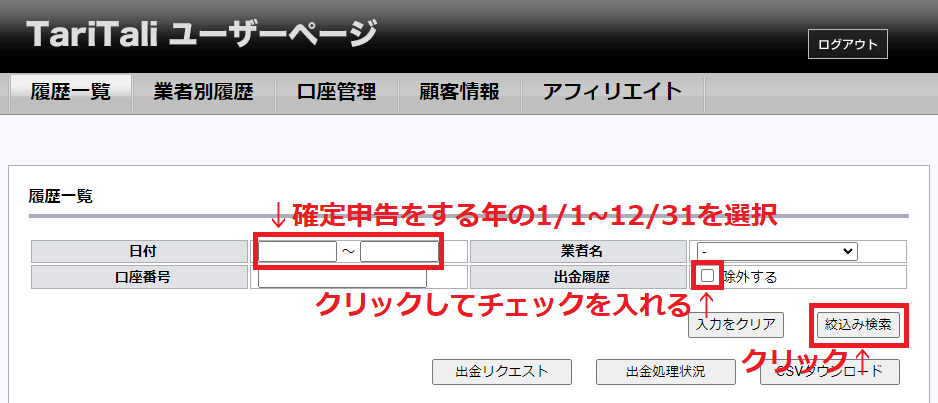

TariTali(タリタリ)年間キャッシュバック総額確認方法

TariTali年間キャッシュバック総額の確認方法を解説していきます。

TariTali公式サイトへ行き、ログインしましょう。

TariTali公式サイトはこちら:https://taritali.com/

ログインすると、次のような「履歴一覧」のページが開きます。

『日付』の欄には、確定申告をする年の1/1~12/31を選択します。

『出金履歴』には、除外するにチェックを入れます。

最後に『絞込み検索』をクリックすると、年間のキャッシュバック総額が表示されます。

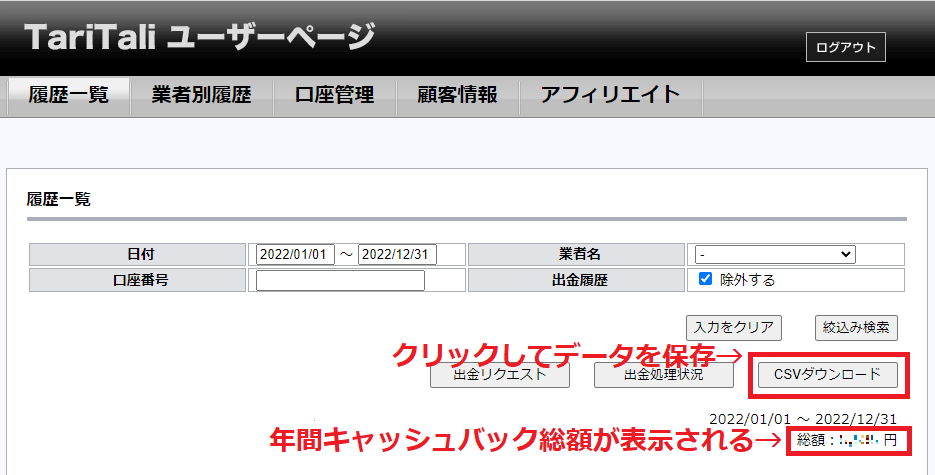

『CSVダウンロード』をクリックすると、1年間に発生したキャッシュバックのデータを保存できます。

確定申告するTariTaliキャッシュバックの証拠データになりますので、保存しておきましょう。

TariTali(タリタリ)キャッシュバックの税金計算の手順

TariTaliキャッシュバックの税金計算の手順は、次のとおりになります。

- キャッシュバックを計算

- 経費を差し引く

- 控除を差し引く

- 所得税を計算

- 住民税を計算

TariTali(タリタリ)キャッシュバックの確定申告のやり方

TariTaliキャッシュバックの確定申告のやり方を解説していきます。

まずは、確定申告に必要な書類を用意しましょう。

確定申告に必要な書類

確定申告に必要な書類は、次のとおりです。

- マイナンバーカード(または通知カード)

※なくても確定申告は可能だが還付金の入金までに時間がかかる - 源泉徴収票(給与所得者のみ)

- 控除証明書(社会保険料控除・医療費控除・生命保険料控除・住宅ローン控除など)

- 経費の領収書(提出不要だが申告期限の翌日から7年間の保存義務あり)

- 年間キャッシュバック総額のデータ(提出不要だが申告期限の翌日から7年間の保存義務あり)

確定申告に必要な書類が準備できたら、確定申告書の作成に進みましょう。

確定申告書の作成

確定申告書を作成するには、国税庁の確定申告書等作成コーナーにアクセスします。

次のボタンをクリックして、国税庁の確定申告書等作成コーナーを開きましょう。

クリックすると、次のような画面が出てきます。

初めて作成する人は、『作成開始』をクリックします。

過去に確定申告書を作成したデータを持っている人は、『保存データを利用して作成』から確定申告書を作成できます。

氏名や住所などが反映された状態から作成できますので、おすすめです。

『作成開始』をクリックすると、税務署への提出方法を選択できます。

「e-tax」を利用すれば、確定申告書データを送信することで、確定申告することができます。

「e-tax」を利用しない場合は、印刷して提出する必要があります。

今回は、印刷して提出する方法を例に解説していきます。

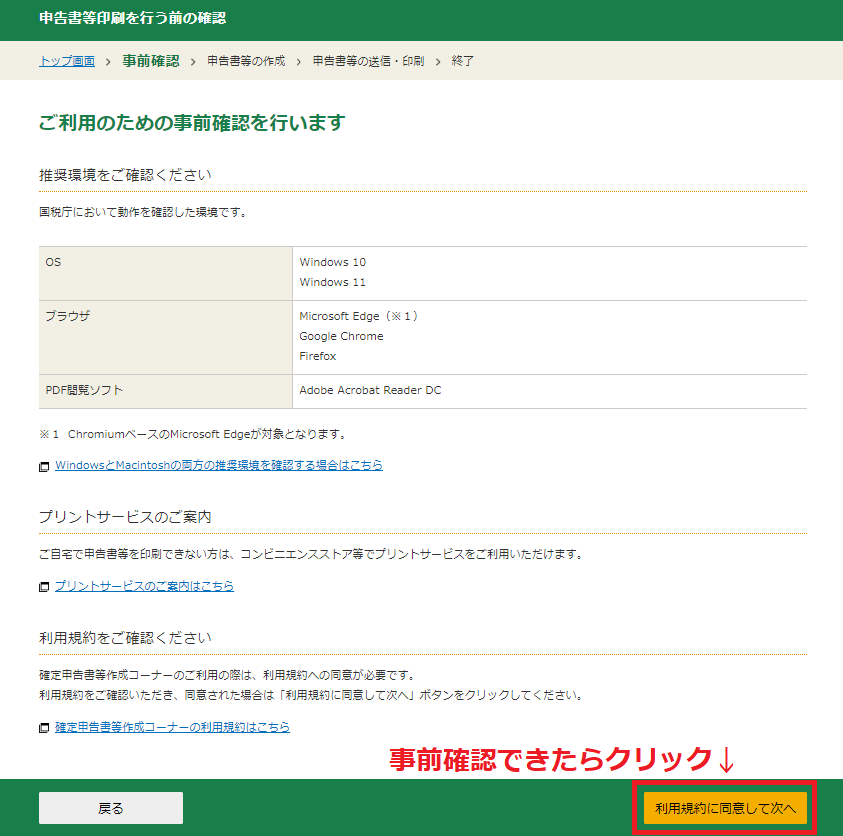

『印刷して提出』をクリックすると、確定申告書等作成コーナーが、正常に動作するかどうかの事前確認ができます。

問題がなければ、利用規約を確認後、『利用規約に同意して次へ』をクリックします。

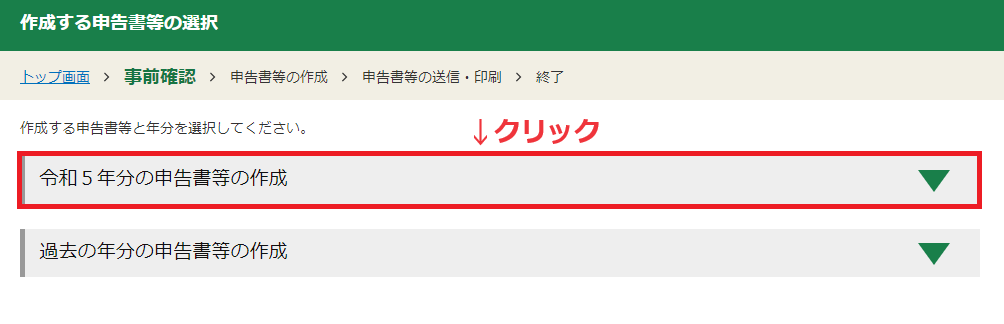

「作成する申告書等の選択」画面が出てきますので、確定申告を行う年を選択してクリックします。

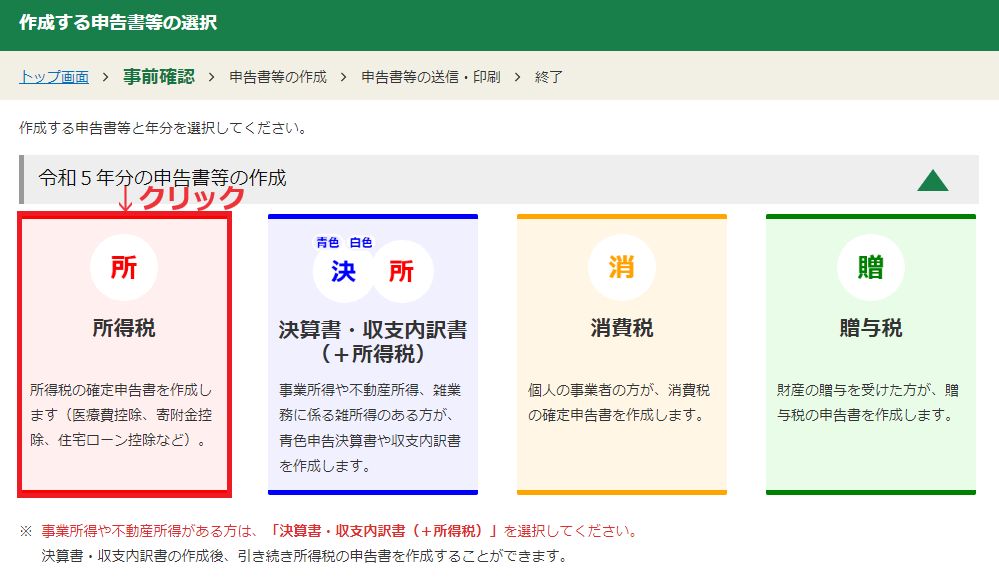

確定申告を行う年を選択してクリックすると、作成する申告書を選択できますので、『所得税』をクリックします。

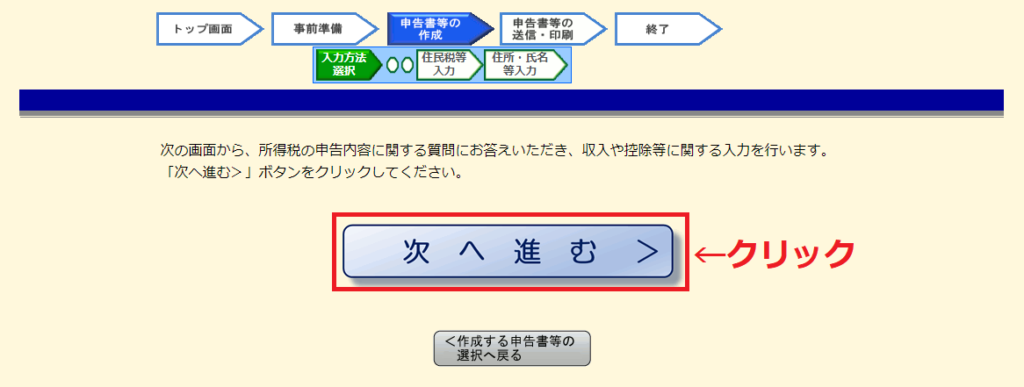

『所得税』をクリックすると、次のような画面になりますので、『次へ進む』をクリックします。

「申告書の作成をはじめる前に」という画面が出てきますので、必要事項を選択します。

すべて選択後、『次へ進む』をクリックします。

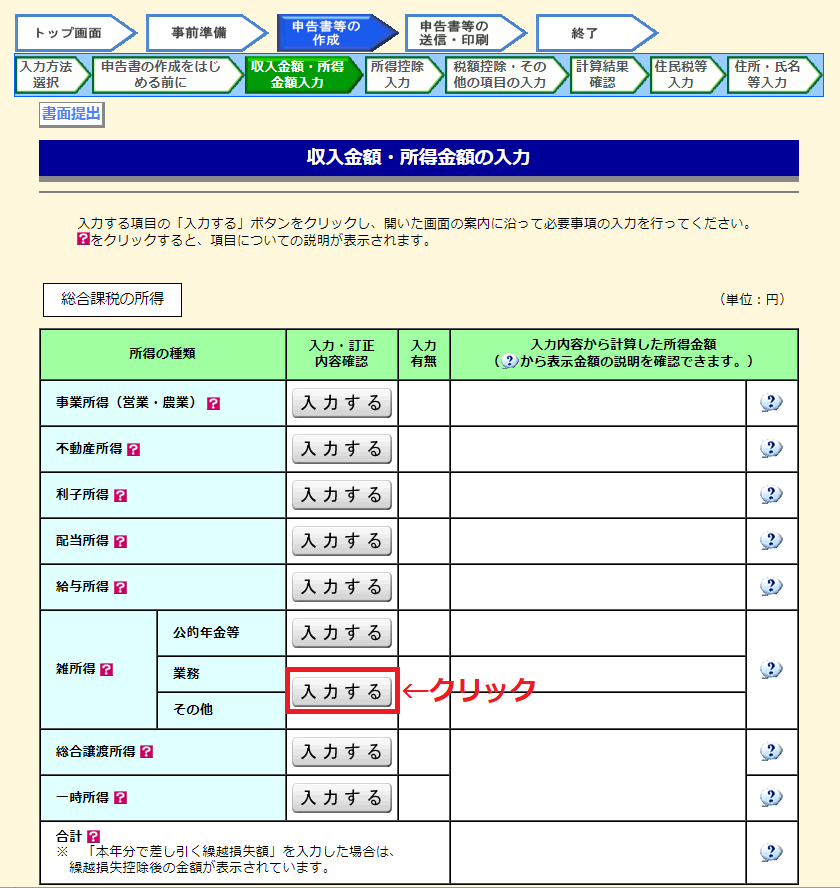

「収入金額・所得金額の入力」画面になりますので、雑所得の業務・その他の欄の『入力する』をクリックします。

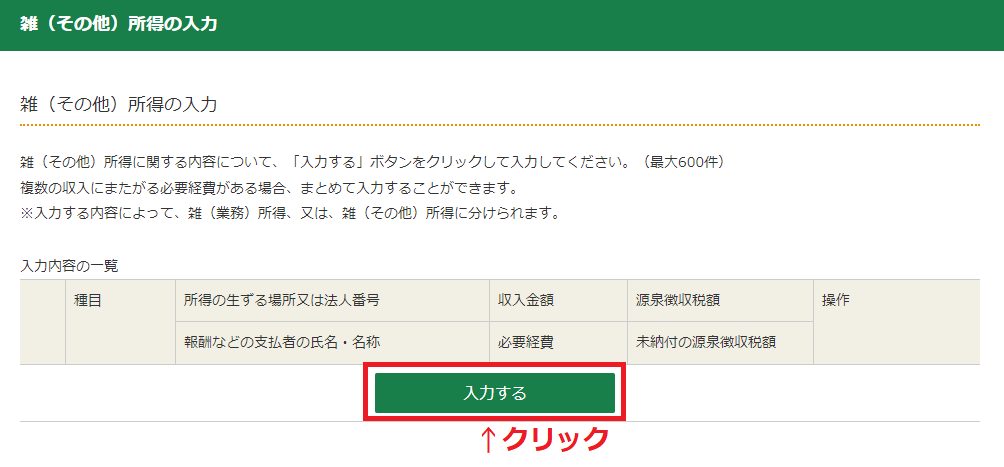

「雑(その他)所得の入力」画面になりますので、『入力する』をクリックします。

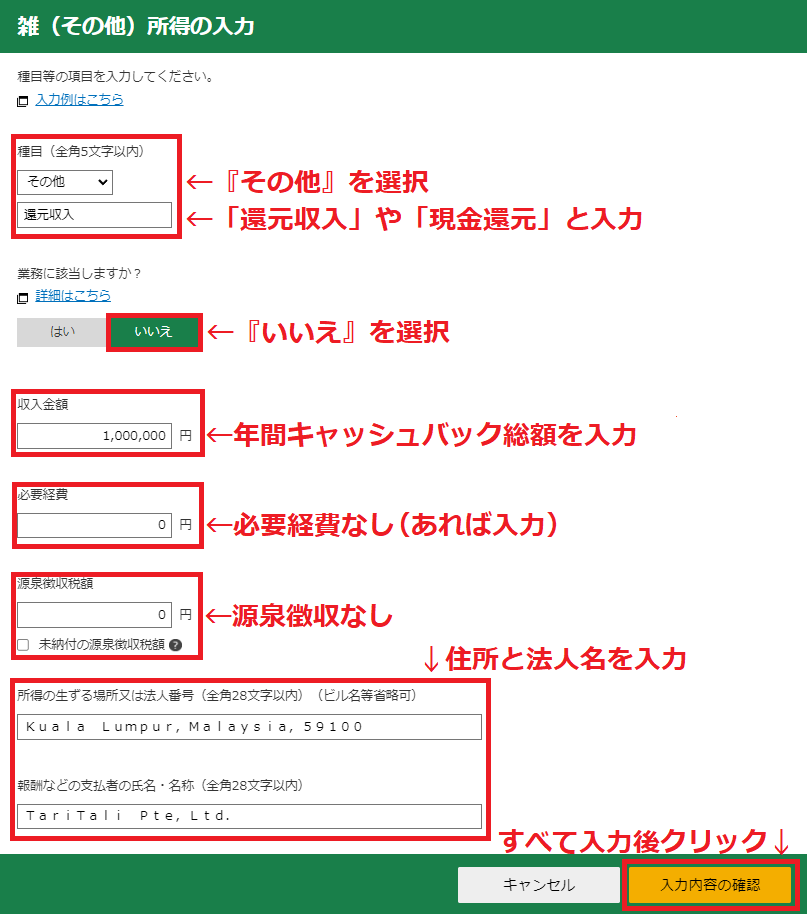

次のような画面になりますので、必要事項を入力していきます。

TariTaliの住所は、「3.02D (East Wing), Level 3, Menara BRDB, 285, Jalan Maarof, Bukit Bandaraya, 59000,Kuala Lumpur, Malaysia, Kuala Lumpur, Malaysia, 59100」となり、全角28文字以内では記載できません。

「所得の生ずる場所又は法人番号」には、短縮して【Kuala Lumpur, Malaysia, 59100】と入力しましょう。

「報酬などの支払者の氏名・名称」には、【TariTali Pte,Ltd.】と入力しましょう。

すべて入力後、『入力内容の確認』をクリックします。

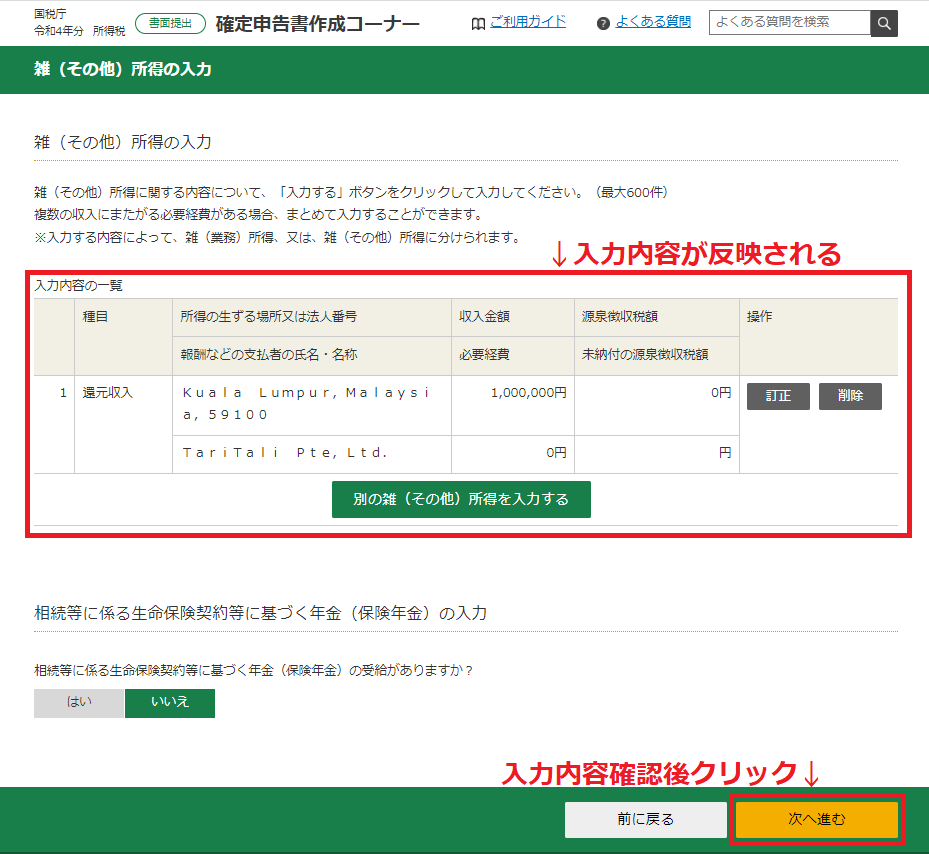

『入力内容の確認』をクリックすると、入力内容が次のように反映されました。

入力内容に間違いがなければ、『次へ進む』をクリックします。

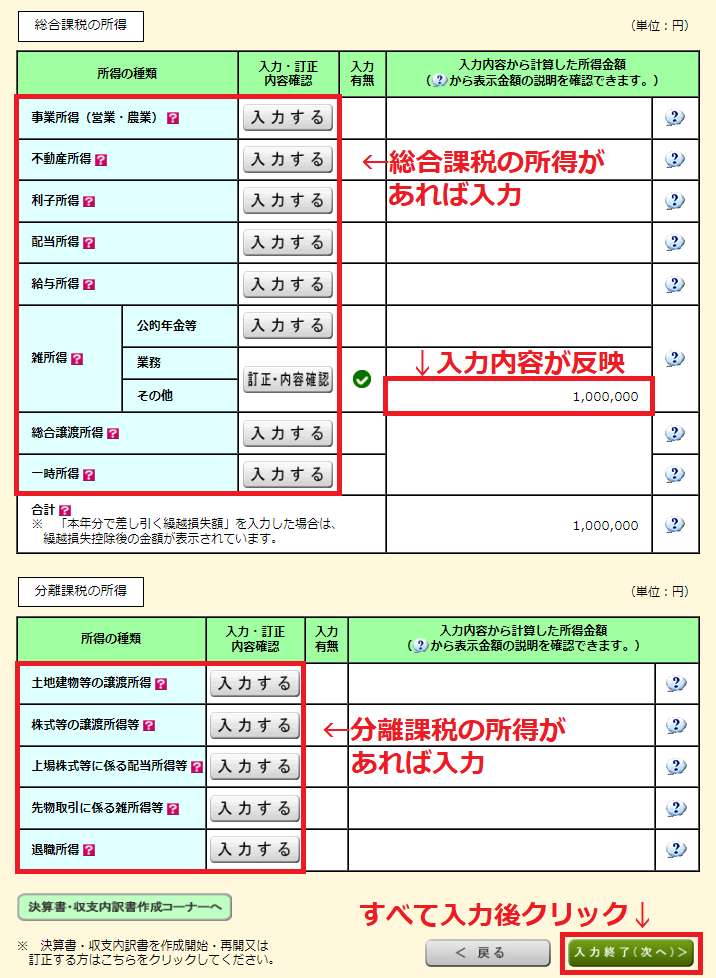

入力内容が反映された画面になりました。

以上で、TariTaliキャッシュバックを、総合課税の雑所得として入力できました。

あとは、給与所得がある人は源泉徴収票をもとに、給与所得の欄の『入力する』をクリックして、必要事項を入力してください。

その他の所得がある人も、該当する所得欄から『入力する』をクリックして、必要事項を入力していきましょう。

確定申告をする場合、源泉分離課税されたもの(源泉徴収済の株式の売買益や配当など)を除き、すべての所得を申告する必要があります。

すべて入力後、『入力終了(次へ)』をクリックします。

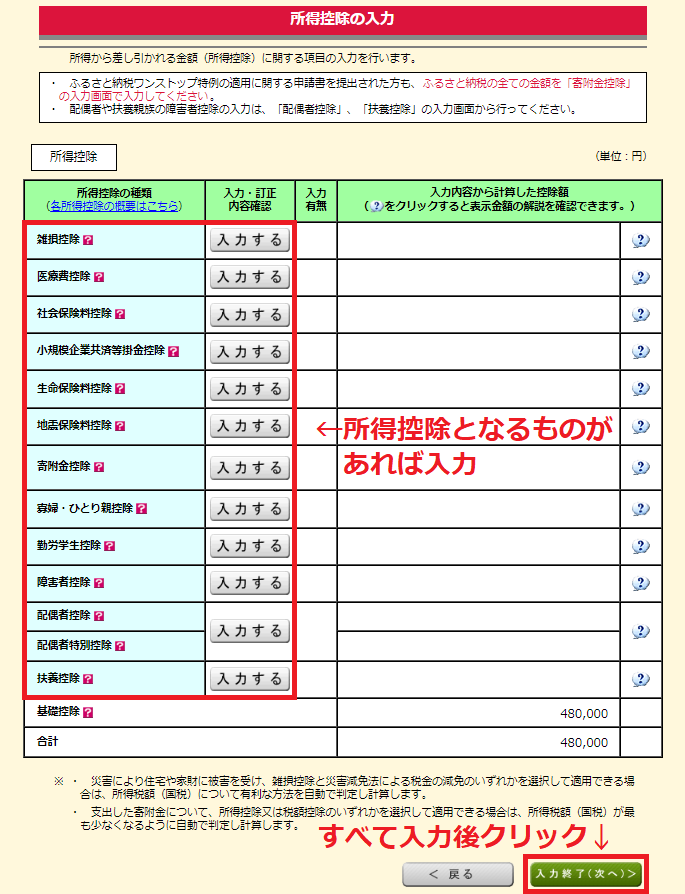

『入力終了(次へ)』をクリックすると、「所得控除の入力」画面になります。

所得控除となるものがあれば、入力していきます。

すべて入力後、『入力終了(次へ)』をクリックします。

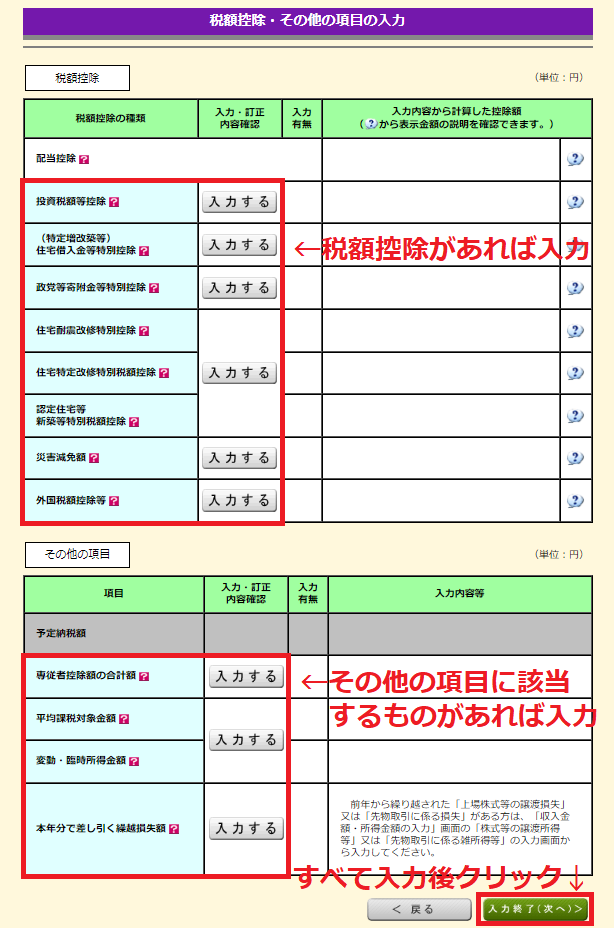

「税額控除・その他の項目の入力」画面になりますので、税額控除となるものや、その他の項目に該当するものがあれば、入力していきます。

すべて入力後、『入力終了(次へ)』をクリックします。

すると、「計算結果確認」画面が出てきます。

計算結果に問題なければ、『次へ』をクリックします。

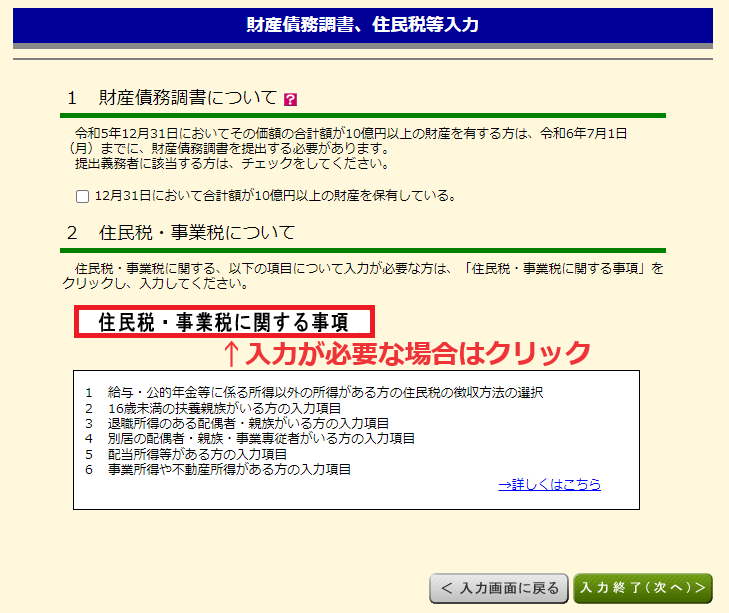

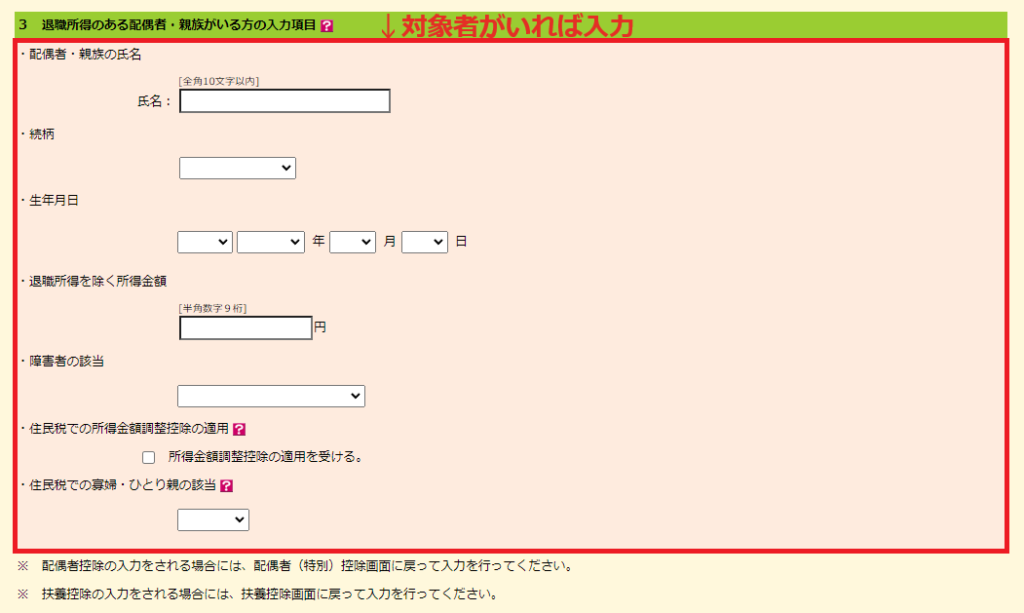

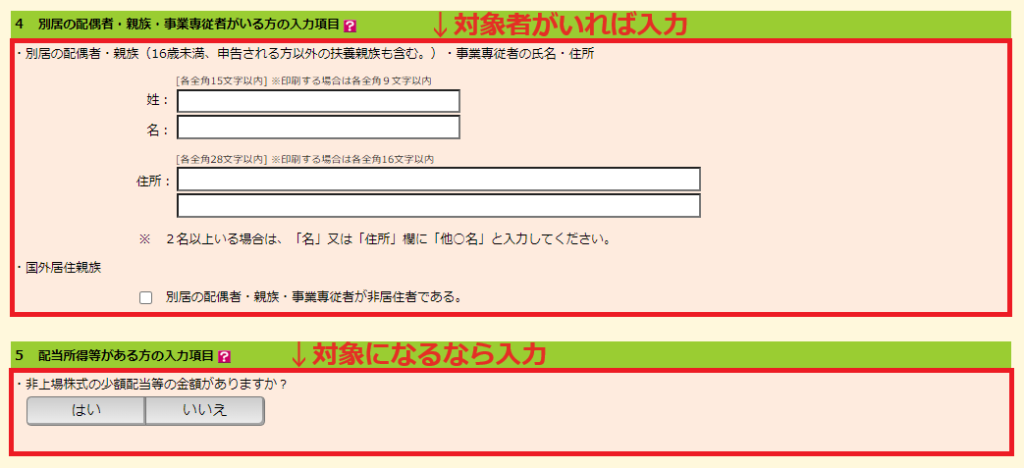

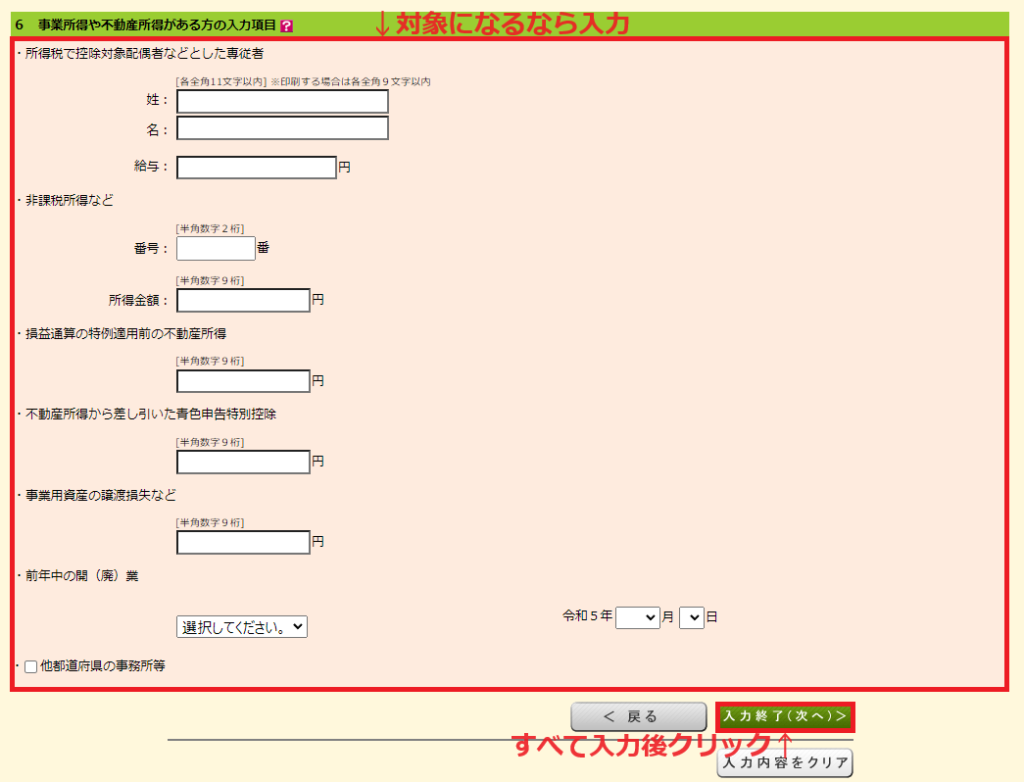

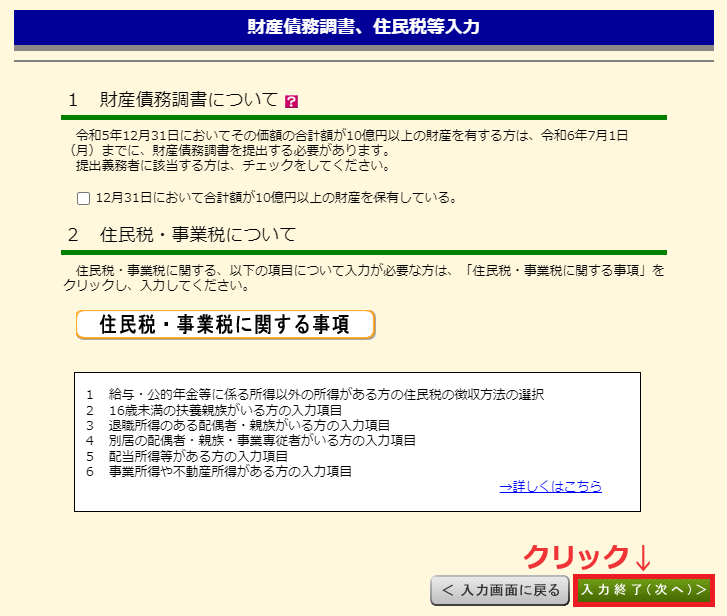

「住民税等入力」画面になりますので、入力が必要な場合は『住民税・事業税に関する事項』をクリックして、必要事項を入力します。

住民税の額が会社に知られてしまうと、副業していることがわかります。

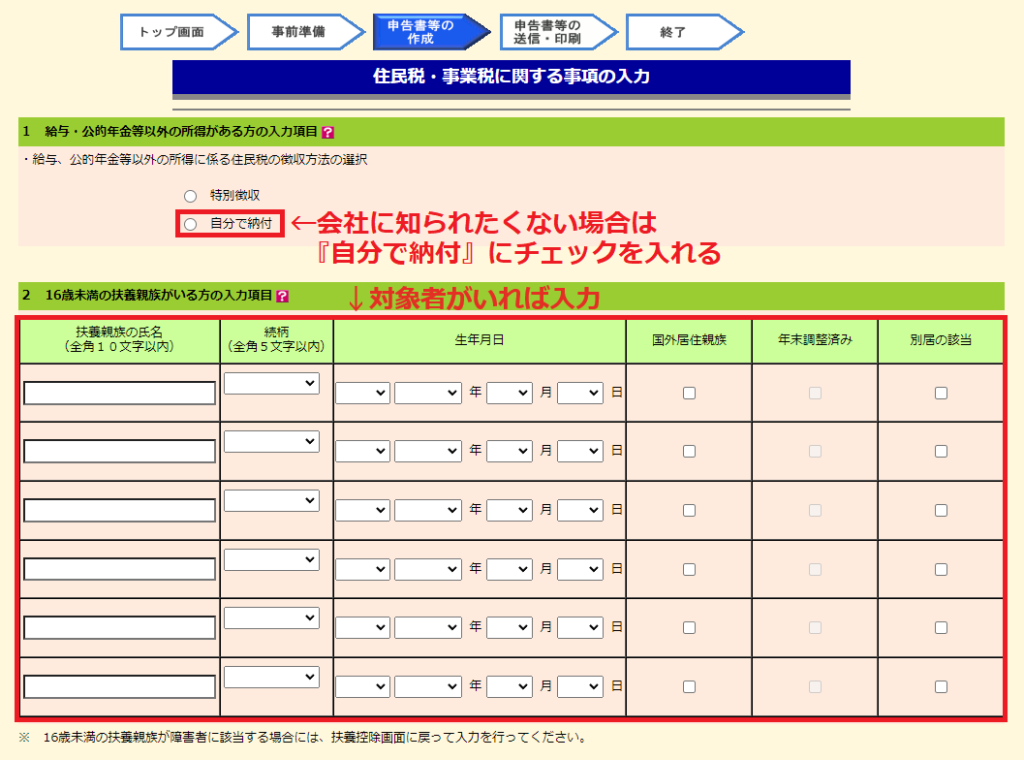

住民税の額を会社に知られないようにするには、『住民税・事業税に関する事項』の中にある『自分で納付』を選択する必要があります。

『住民税・事業税に関する事項』をクリックすると、「住民税・事業税に関する事項の入力」画面になります。

必要事項をすべて入力後、『入力終了(次へ)』をクリックします。

「住民税等入力」画面に戻ってきましたので、『入力終了(次へ)』をクリックします。

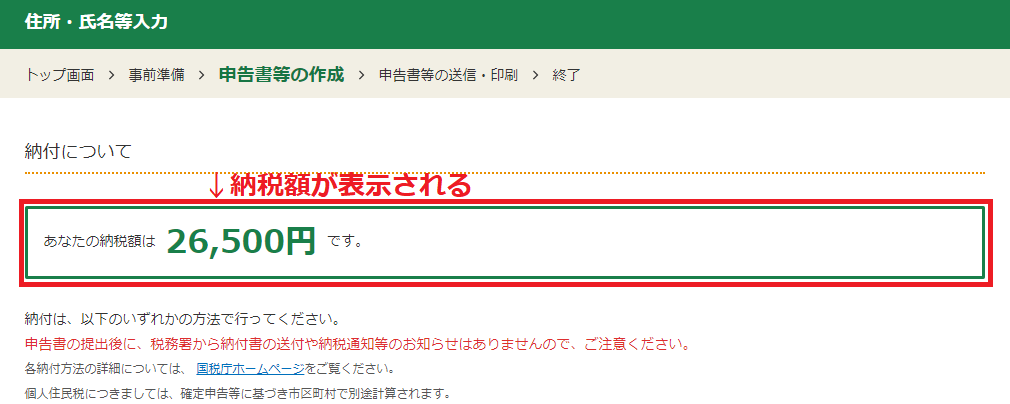

「住所・氏名等入力」画面が出てきます。

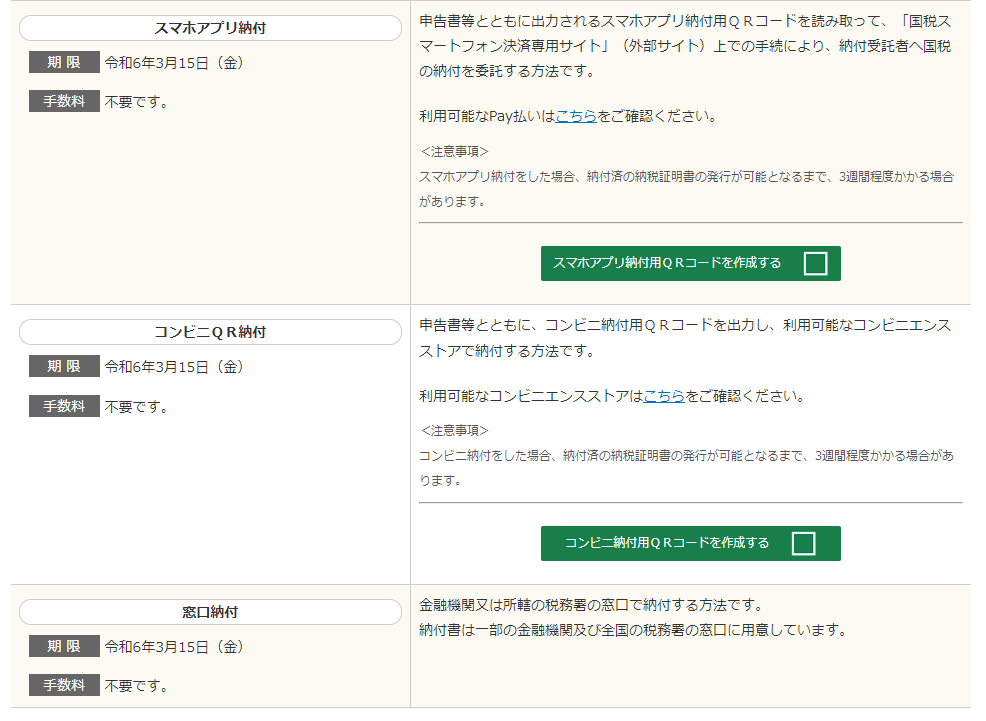

納税額が表示されますので、納付手続一覧から希望する納付方法を確認し、納税を行いましょう。

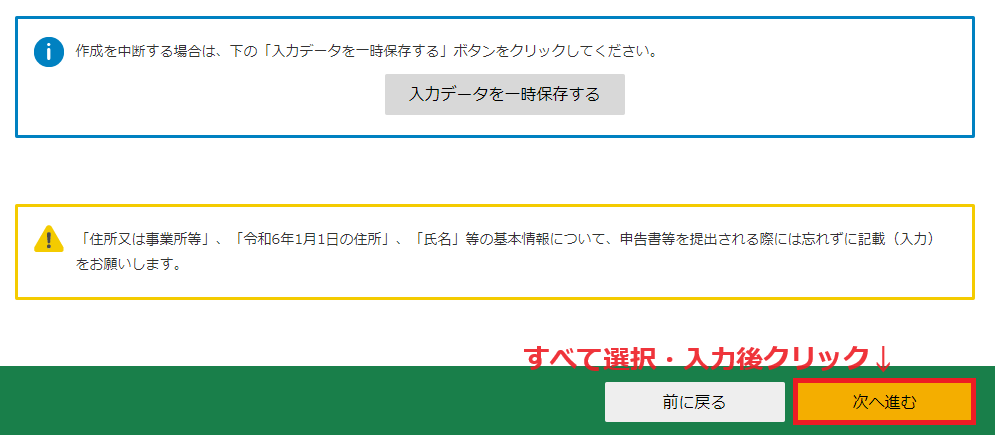

下にスクロールしていくと、「住所・氏名等の入力」画面が出てきますので、必要事項を選択・入力しましょう。

屋号・雅号は、なければ記入不要です。

必要事項をすべて選択・入力後、『次へ進む』をクリックします。

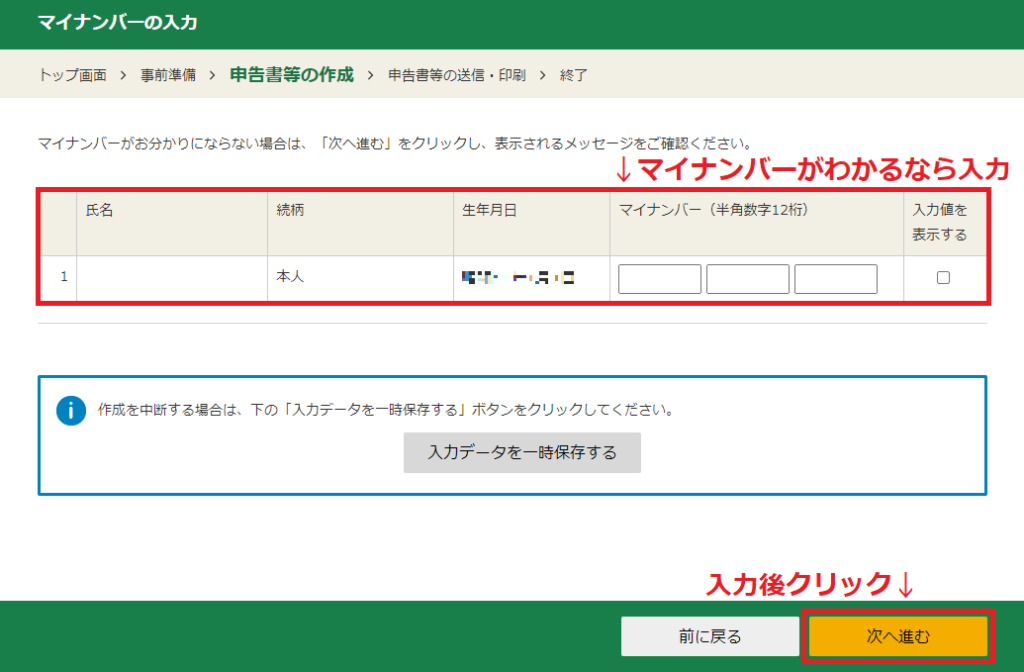

「マイナンバーの入力」画面が出てきますので、マイナンバーがわかるのであれば、入力しておきましょう。

マイナンバーの記載がないと、還付までに時間がかかる可能性があります。

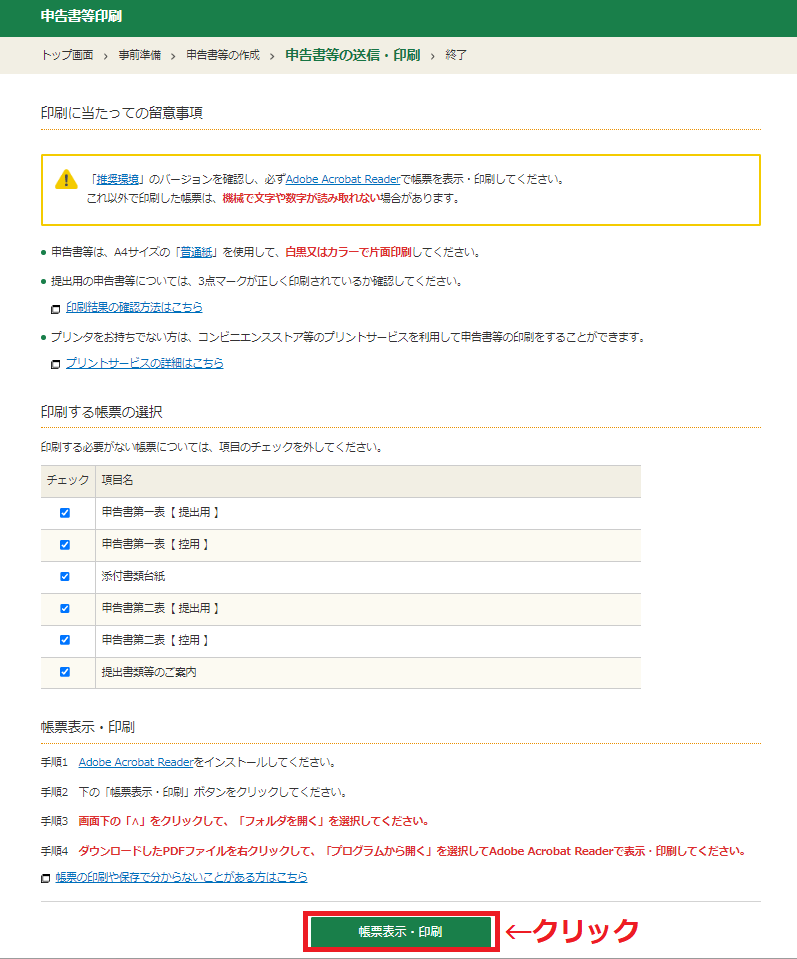

マイナンバー入力後、『次へ進む』をクリックすると、「申告書等印刷」画面が出てきます。

『帳票表示・印刷』をクリックし、確定申告書を印刷して管轄の税務署に提出後、所得税を納税すれば、確定申告は終了となります。

確定申告書の提出期間

令和5年の確定申告書の提出期間は、令和6年2月16日から令和6年3月15日までになります。

ただし、払いすぎた税金を取り戻す還付申告であれば、令和6年1月から提出可となっています。

確定申告する年の翌年2月16日から3月15日が提出期間になります。

所得税の納付期限

令和5年の確定申告による所得税の納付期限は、令和6年3月15日になります。

振替納税を利用した場合は、振替日が令和6年4月23日になります。

ただし、振替納税を利用するのであれば、令和6年3月15日までに、振替依頼書を管轄の税務署、または利用する金融機関に提出する必要があります。

振替納税以外は、確定申告する年の翌年3月15日が納付期限になります。

納付期限を過ぎると、延滞税がかかるので要注意です!

また、振替納税をする場合は、振替納税が確実にできるよう銀行預金残高には注意しておきましょう。

住民税申告書の作成(確定申告をしていれば不要)

住民税申告書は、提出先である市役所などのホームページから作成できます。

(町・村役場などでは、取り扱いがない場合があります。)

例えば、京都市では「市民税・府民税(住民税)税額試算及び申告書作成システム」という名前で、サービスが提供されています。

次のボタンをクリックすると、「市民税・府民税(住民税)税額試算及び申告書作成システム」が開きます。

確定申告書等作成コーナーのように、収益や費用などを入力するだけで、自動で所得や税額を計算してくれます。

ただし、税額については確定ではなく、参考値となる点には注意しておきましょう!

入力したデータは保存できませんが、申告書として印刷することはできます。

住民税申告書を手書きで作成するよりも、簡単に作成ができるのでおすすめです!

また、住民税の申告で不明な点等があれば、提出先である市役所などに相談してください。

海外FX4社の確定申告のやり方について

Axiory(アキシオリー)・TitanFX(タイタンFX)・ThreeTrader(スリートレーダー)・XM/XMTrading(エックスエムトレーディング)『通称:XM(エックスエム)』の確定申告のやり方についてもまとめてみましたので、利用している場合は参考にしてみてください。

Axiory(アキシオリー)の確定申告のやり方について

ThreeTrader(スリートレーダー)の確定申告のやり方について

TitanFX(タイタンFX)の確定申告のやり方について

XM(XMTrading)の確定申告のやり方について

まとめ

最後に、この記事の内容をまとめます。

- TariTaliキャッシュバックは、基本的に確定申告が必要!

- 海外FX取引などで発生した損失と損益通算ができる!

- 1か所からのみ給料(2,000万円以下)をもらっている人で、雑所得など(給与所得・退職所得以外の所得)が20万円以下の人は、確定申告不要!だが、雑所得などが1円でも発生していれば、住民税の申告は必要!

- 給料をもらってない人(自営業・専業主婦・無職など)で年間所得が48万円以下なら確定申告不要!だが、年間所得43万超なら住民税の申告は必要!

確定申告は義務であり、確定申告をしなければ、重いペナルティが科せられますので注意しましょう!

TariTali公式サイト:https://taritali.com/

ディスカッション

コメント一覧

まだ、コメントがありません