ドルコスト平均法は手間いらず!メリット・デメリットは?わかりやすく解説!【FXトレード】

株や通貨、投資信託などに、長期投資をする場合は、手間がかからないドルコスト平均法をおすすめします。

ドルコスト平均法を使えば、資産を購入するタイミングが分散されるので、大きく損をすることを避けられます。

時間を味方にできる長期投資をするなら、ドルコスト平均法は最強の投資法になります。

- 長期投資を始めたい人

- NISA(ニーサ)やiDeCo(イデコ)を始めたい人

- ドルコスト平均法について知りたい人

ドルコスト平均法のやり方

ドルコスト平均法のやり方は、定期的(毎月1日など)に一定額(10,000円など)の金融商品を購入することをいいます。

毎月のいつの日でも、毎週のどの曜日でも構いません。

ですが、毎月1日や毎週月曜日と決めたのであれば、その日に必ず金融商品を購入し続けます。

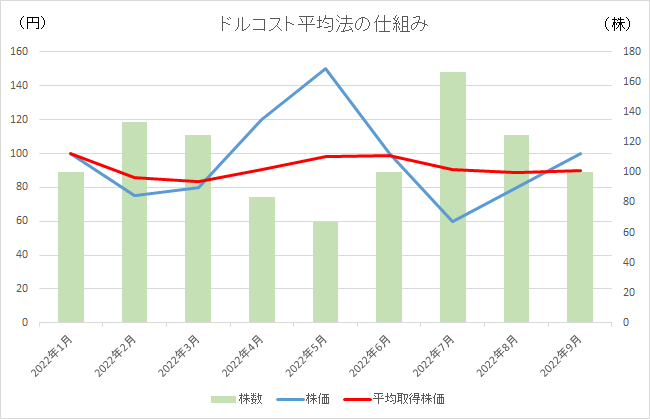

毎月1日に、10,000円で株を購入し続けた場合をグラフでシミュレーションしてみました。

(わかりやすく解説するため、通貨ではなく、株を購入した場合で説明していきます。)

青の折れ線グラフが株価、赤の折れ線グラフが平均取得株価です。

また、緑の棒グラフは購入した株数となっています。

2022年5月は、株価が上昇したため、購入できた株数は少なくなりました。

逆に、2022年7月は、株価が下落したため、購入できた株数が多くなりました。

株価の変動は大きくなっていますが、平均取得株価の変動は小さくなっています。

今後、株価が上下動しながらも、長期的に見て右肩上がりに上昇していくのであれば、平均取得株価はさほど上昇しません。

(株価が高いと購入株数が少なくなるため、平均取得株価は上がりにくくなります。)

平均取得株価がさほど上昇しないのであれば、株価が上がれば上がるほど、利益は大きくなります。

ドルコスト平均法は底値から始めるほうが有利?

ドルコスト平均法は、底値から始めた方が有利なのでしょうか?

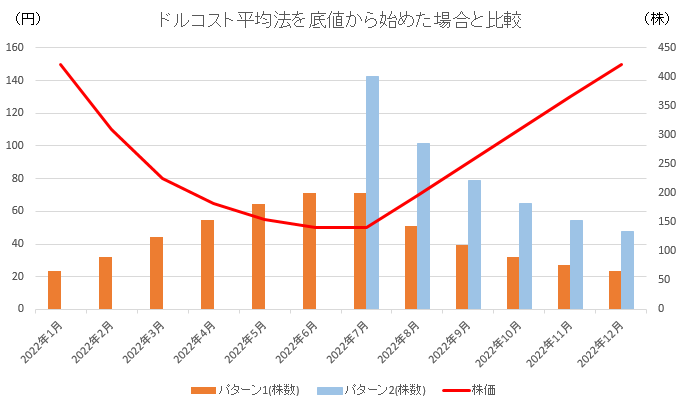

次のグラフは、ドルコスト平均法をすぐに開始した場合(2022年1月スタート)と、ドルコスト平均法を底値から開始した場合(2022年7月スタート)を比較したものになります。

- パターン1⇒毎月10,000円ずつ定期購入(12か月間)合計120,000円

※累計購入株式数=1,507株 - パターン2⇒毎月20,000円ずつ定期購入(6か月間)合計120,000円

※累計購入株式数=1,377株

実は、上記のグラフの条件では、すぐにドルコスト平均法を始めたパターン1の方が、投資成績が優れているという結果となりました。

(パターン1の累計購入株式数1,507株>パターン2の累計購入株式数1,377株)

底値からドルコスト平均法を使って投資を始めた方が有利に感じますが、条件次第によってはそうでもありません。

ドルコスト平均法を使って投資を始めるのであれば、すぐに始めても問題ありません。

たとえ、底値がわかっていたとしても、必ず有利になるわけではないので、安心して始めることができます。

ドルコスト平均法のメリット

ドルコスト平均法には、3つのメリットがあります。

手間がかからない

ドルコスト平均法は、購入タイミングを考える必要がありません。

たとえ、底値からドルコスト平均法で買い始めることができたとしても、条件次第ではすぐに始めた方が有利になる場合があるからです。

相場の変動に惑わされることなく、定期的に一定額の金融商品を買えばよいだけなので、手間がかかりません。

平均取得単価を抑えることができる

金融商品の平均取得単価を抑えることができます。

例えば、株の場合であれば、株価が高ければ、購入する株数は減り、株価が安ければ、購入する株数が増えるので、平均取得株価を抑えることができます。

株を一括購入する場合は、株を購入したタイミングが、その後の損益を決定づけます。

いかに、株価の天井と底を見極めるかが勝負となります。

ですが、株価の天井と底を見極めるのは、プロでも至難の業です。

株価の天井と底を見極める必要がなく、平均取得株価を抑えながら、長期運用できるのがドルコスト平均法です。

ドルコスト平均法は、初心者にもやさしい投資手法といえますね。

始めるときにまとまった資金が必要ない

ドルコスト平均法は、定期的(毎月1日など)に一定額(10,000円など)の金融商品を購入しますので、始めるときに、まとまった資金が必要ありません。

お金を貯める必要がないため、すぐに始めることができます。

ドルコスト平均法のデメリット

ドルコスト平均法は、メリットばかりではありません。

2つのデメリットについても確認していきましょう。

手数料がかさむ

株などの金融商品は、まとめて購入すれば、手数料が安くなることがあります。

ですが、ドルコスト平均法を使うのであれば、手数料が増えるのは仕方ありません。

とはいえ、無駄に手数料を支払うこともないので、手数料が安い会社を選ぶようにしましょう。

短期投資には向かない

ドルコスト平均法は、時間をかけて安定的に資産を増やしていく手法です。

短期的には利益が出ないこともあります。

短期的な利益を追求するのであれば、相場の値動きを見極めるスキルを磨き、チャンスに一括購入する方法をおすすめします。

ドルコスト平均法の注意点

ドルコスト平均法は、FX長期投資においては、とても魅力的な手法です。

ですが、注意すべき点が4つあります。

右肩下がりの投資商品には向かない

ドルコスト平均法が成功するかどうかは、投資対象の価値が、長期的に見て右肩上がりに上昇するかどうかにかかっています。

これさえクリアできれば、ドルコスト平均法は、長期投資の力強い味方となってくれるでしょう。

過去のチャートを見て、長期的に右肩上がりに価格が上昇しているものを選びましょう。

アメリカの株式市場全体の動きを表す指標とされるS&P500などは、長期的に価格が上昇し続けていますので、投資対象としての魅力はありますね。

スワップポイントがマイナスになるものを選ばない

ドルコスト平均法を使ってFX長期投資をする場合、スワップポイントが重要になります。

スワップポイントは、各国の中央銀行の政策金利をもとに計算されますので、今後の政策金利の動きには注意しましょう!

各国の中央銀行の政策金利については、次の記事でくわしく解説していますので、参考にしてみてください。

相場の動きに一喜一憂しない

ドルコスト平均法は、長期に運用することで効果が得られるものです。

日々の相場の動きに一喜一憂する必要はありません。

日々の値動きに一喜一憂してしまうと、少しの利益で売却するなど、余計なことをします。

時間をかけて資産を育てていることを忘れないでください。

すぐに結果を出そうとしない

ドルコスト平均法は、時間を味方につける投資方法です。

含み益が出たからといって、すぐに利益確定する必要はありません。

より大きな果実を手に入れるためにも、長い目で見る必要があります。

ドルコスト平均法と複利運用

ドルコスト平均法を使って、長期的に複利運用すると、資産は雪だるま式に増えていきます。

そこで、毎月積立額と年間利回り、運用期間を入力すると、積立総額を求めることができる計算式を作りました。

毎月1万円を40年間、年5%で複利運用した場合の積立総額は、約1,500万円になります。

積み立てた原資は480万円なので、運用利益は約1,020万円となります。

とても大きな運用利益になります。

コツコツと時間をかけて複利運用していけば、大きな資産を築くことも夢ではありません。

複利運用については、次の記事でくわしく解説していますので、参考にしてみてください。

利益確定のタイミングを決めておく

ドルコスト平均法を使って、長期投資を行う場合であっても、利益確定のタイミングは決めておくべきです。

利益確定のタイミングは、現金化するタイミングが近いかどうかで判断します。

現金化するタイミングが近い場合、株であれば、景気が良いうちに利益確定をしましょう。

(当面必要となる現金は、利益を確定して確保しましょう。)

FXの場合であれば、確定した利益を按分する方法として、政策金利差がピークをつけてから次のピークが訪れるまでの期間を使うのもひとつですね!

暴落前高値を回復するまでの期間

もしも暴落が起こったら、暴落前の高値に戻るまで、どのくらいの時間がかかるのでしょうか?

S&P500の過去チャートから、高値から30%以上暴落したケースを調べてみました。

| 最大下落率 | 暴落前高値回復までの期間 | |

|---|---|---|

| ブラックマンデー | 34% | 1987年10月から約1年8か月 |

| ITバブルショック | 51% | 2000年3月から約7年4か月 |

| リーマンショック | 58% | 2007年10月から約5年6か月 |

| コロナショック | 35% | 2020年2月から約6か月 |

暴落前の高値を回復するまでの期間は、短期間であれば半年程度、長期間になると7年半ぐらいになります。

最大下落率は、30%~60%ぐらいになります。

景気が良いうちに利益を確定することで、暴落によるダメージを軽減できます。

利益確定に100点満点を求めない

利益確定に100点満点を求めてはいけません。

利益が出さえすれば、それで100点満点です!

欲張りすぎると、利益確定のタイミングを逃しかねませんので、注意してください!

利益が確定できれば成功

暴落が起こったときは、株価が元の水準に戻すまで、かなりの時間を要することもあります。

現金が必要となるタイミングが近く、景気が良い状態なら、利益確定を検討しましょう。

投資は、利益が確定できれば成功です。

欲張りすぎることで、利益確定のタイミングを逃さないようにしましょう。

ドルコスト平均法を使った取引におすすめな海外FX業者

ドルコスト平均法を使った投資をするなら、レバレッジはできるだけかけないことをおすすめします。

レバレッジをかけずに投資をする場合、毎月投資できる金額が少ないこともありますので、取引単位が小さい海外FX業者を選びましょう。

まとめ

最後に、この記事の内容をまとめます。

- ドルコスト平均法は、タイミングを考えなくていいので手間がかからない!

- ドルコスト平均法を使ったFX長期投資をするなら、スワップポイントがマイナスにならないものを選ぶ必要がある!

- ドルコスト平均法を使ったFX長期投資では、政策金利の動向から利益確定のタイミングを計ること!

- 確定した利益は細かく按分し、ドルコスト平均法を使って再投資していく!

FX長期投資には、手間がかからないドルコスト平均法が最適です。

スワップポイントを毎日(平日)受け取り、政策金利の動向をおさえながら上手に利益確定のタイミングを計ることができれば、ドルコスト平均法は素晴らしい運用結果をもたらしてくれるでしょう!

ディスカッション

コメント一覧

まだ、コメントがありません