ThreeTraderで利益が出た場合、基本的には確定申告が必要になります。

「海外業者だからバレないだろう」と放置するのは非常に危険です。

現在、各国の税務当局は情報を共有しており、無申告はバレます。

無申告加算税や延滞税などのペナルティだけでなく、悪質な場合は刑事罰の対象にもなり得ます。

この記事では、海外FX特有の税制や、ThreeTraderの取引ツール(MT4/MT5)を使った損益確認方法、そして国税庁「確定申告書等作成コーナー」を使った申告手順までをわかりやすく解説します。

ちなみに、ThreeTraderで口座開設がまだの方は、以下の記事で手順を詳しく解説していますので、参考にしてください。

また、「ThreeTraderの使い勝手や評判を知りたい」という方は、こちらのレビュー記事もあわせてチェックしてみましょう。

ThreeTrader公式サイト:https://www.threetrader.com/jp/

- ThreeTraderの税金の仕組みを知りたい人

- ThreeTraderの年間取引報告書のダウンロード方法が知りたい人

- ThreeTraderの確定申告の手順が知りたい人

- ThreeTraderと国内FX業者、税金面においてどちらが得になるか(損益分岐点)を知りたい人

ThreeTrader(スリートレーダー)の税金区分と国内FXとの違い

ThreeTraderを含む海外FXの利益は、日本の税制上「総合課税」の「雑所得」に分類されます。

これは国内FX業者(申告分離課税)とはルールが大きく異なります。

| ThreeTrader | 国内FX業者 | |

|---|---|---|

| 所得の区分 | 雑所得 | 雑所得 |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率(所得税) | 5%~45%(累進課税)※1 | 15%(一律)※1 |

| 税率(住民税) | 10%(一律) | 5%(一律) |

| 損失繰越 | できない | 3年間できる |

【重要なお知らせ】

※1 所得税には、令和19年(2037年)まで「復興特別所得税」が加算されます。基準となる所得税額に 2.1% を乗じた金額です。

所得とは、「収入(トレード利益など)」から「必要経費」を差し引いた金額のことです。

所得=収入ー必要経費

カメジロー

累進課税っていうのは、所得が高くなればなるほど、税率があがっていく課税方式のことやで。

「稼げば稼ぐほど税金の割合(%)が増える」ってことやな。

累進課税による税率の変動

ThreeTraderの税金は、給与所得など他の所得と合算した「総所得金額」に応じて税率が決まる「累進課税」です。

所得が増えるほど税率が高くなります。

【所得税の速算表】

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から 1,949,000円まで | 5% | 0円 |

| 1,950,000円から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

(課税される所得金額×税率)-控除額=所得税額

カメジロー

累進課税は、勘違いしやすいから注意や!

例えば、900万円の所得があった場合、「900万円全額に33%がかかる」わけじゃないねん。

「900万円 × 33% - 1,536,000円 = 1,434,000円」 が、正しい所得税額になるんやで。

ThreeTraderがお得?国内FXがお得?損益分岐点

よく議論になる「海外FXと国内FX、どちらが税金が安いか」という問題ですが、目安となる分岐点は、年間の課税所得 432万円です。

① ThreeTraderの場合(総合課税)

- 所得税: 4,320,000×20%-427,500=436,500

- 復興特別所得税込み:436,500×1.021=445,666.5⇒445,600(100円未満切り捨て)

- 住民税: 4,320,000×10%=432,000

- 合計: 877,600

② 国内FX業者の場合(申告分離課税)

所得税+住民税: 4,320,000×20.315%=877,608⇒877,600(100円未満切り捨て)

ここで言う「所得」には、ThreeTraderの利益だけでなく、会社員の給与所得(給与所得控除後)や事業所得など、総合課税の対象となるすべての所得が含まれます。

すでに一定の給与がある会社員の方は、合算によって税率区分が上がりやすいため、最初から国内FXの方が税率有利になるケースが多いです。

総合課税についての詳しい情報こちら。

確定申告が必要ないケースと注意点!

以下の条件に当てはまる場合、所得税の確定申告は不要です。

- 給与所得者(会社員など): 1か所から給料(2,000万円以内)をもらっている人で、給与所得・退職所得以外の所得(ThreeTraderの利益など)が20万円以下の場合。

- 収入がない人(専業主婦・学生など): 年間所得が95万円以下(基礎控除額以下)の場合。

上記以外にも、確定申告が不要な場合があります。詳細はこちら。

【重要】住民税の申告は必要

「確定申告不要=何もしなくていい」ではありません。

所得税の申告が不要でも、年間所得が43万円以上で利益が1円でもあれば「住民税の申告」は必要です。

※住民税の基礎控除は43万円となります。

お住まいの市区町村役場で手続きを行ってください。

これを怠ると「住民税の無申告」扱いになる可能性があります。

カメジロー

税務署で「確定申告」をやったら、データが市区町村に回るから、別途「住民税の申告」はいらん。

「確定申告しておけば、住民税の申告も兼ねられる」って覚えといてな!

確定申告が不要でも7年間はデータを保存!

税務署からの問い合わせに備え、確定申告の期限の翌日から7年間はデータを保存しておいてください。

特に「副業の赤字と相殺して申告不要になった」といったケースでは、後から資金の出所(ThreeTraderからの出金など)を突っ込まれた際に、計算根拠を示す必要があります。

申告するなら「20万円以下」もすべて記載

確定申告が不要なのは「申告自体をしなくていい特例」です。

医療費控除やふるさと納税などで確定申告をする場合は、20万円以下の雑所得も含めてすべての所得を申告する義務があります。

「ここは20万以下だから書かなくていいや」はNGです。

損益通算と損失繰越のルール

ThreeTraderで発生した損益は、同じ「総合課税の雑所得」グループ内であれば相殺(損益通算)が可能です。

| 損益通算できるもの | 損益通算できないもの |

|---|---|

| 他の海外FX業者の損益 暗号資産(仮想通貨)の損益 アフィリエイトなどの副業収入 公的年金等 | 国内FX業者の損益 株式投資の損益 給与所得 |

カメジロー

ThreeTraderで損失が出てたら、ブログのアフィリエイト収入とか、ビットコインの利益と相殺できるんや!

税金を減らせるし、損失も必ず計上しような!

損失の繰り越しは不可

国内FXでは損失を翌年以降3年間繰り越せますが、ThreeTrader(海外FX)では損失繰越ができません。

その年に発生した損失は、その年の利益と相殺して終わりとなります。

年末時点で大きなマイナスがある場合でも、翌年の利益と相殺することはできません。

確定申告する年はポジションの決済日で判断

確定申告する年は、ポジションの決済日で判断します。

- 2025年1月1日 ~ 2025年12月31日に決済 → 2025年分(2026年提出)の申告

- 含み益・含み損のポジション → 決済するまで申告対象外

年末の税金対策

年内に決済するか、翌年に持ち越すかで税額が変わります。

- 利益が出すぎている場合: 含み損のポジションを年内に決済して、利益を圧縮する。

- 損失が出ている場合: 含み益のポジションを年内に決済して、損失と相殺(無駄な損失切り捨てを防ぐ)。

ThreeTrader(スリートレーダー)のキャッシュバックと経費

キャッシュバックの取扱

ThreeTraderでは、トレードをするたびにThreeTraderポイントがもらえます。

ThreeTraderポイントを現金に交換(キャッシュバック)した場合、収益として申告する必要があります。

(ThreeTradereポイントの詳細はこちら)

出金できないボーナスであれば、収益にはならないので、申告する必要はありません。

カメジロー

出金できるものはすべて、収入として申告せなあかんで。

経費の計上について

利益(収入)から差し引くことができる「経費」を正しく計上することで、節税につながります。

ただし、「ThreeTraderの取引のために直接必要だった費用」に限られます。

【経費として認められる可能性があるもの】

- FX・投資関連の書籍、新聞図書費

- 有料メルマガ、オンラインサロンの会費

- セミナー参加費、交通費、宿泊費

- VPS(仮想サーバー)利用料

- EA(自動売買ソフト)やインジケーター購入費

- PC購入費、スマホ代、インターネット通信費(※家事按分が必要)

- 家賃、電気代(※家事按分が必要)

プライベートと兼用しているもの(PC、スマホ、家賃など)は、「取引に使用している割合」(時間や面積など)で計算し、その分だけを経費計上します。

根拠を説明できるようにしておきましょう。

カメジロー

領収書は捨てたらあかんで!

7年間保存や!

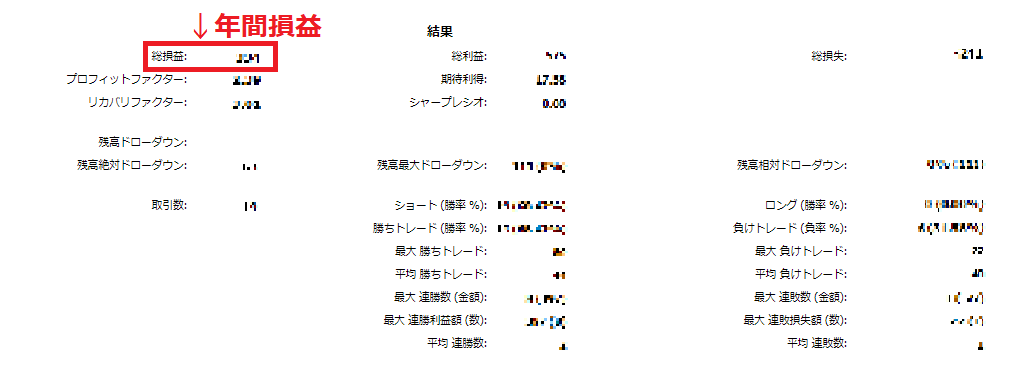

年間損益の確認・報告書ダウンロード方法

確定申告には、1月1日~12月31日までの損益が記載された「年間取引報告書」が必要です。

年間取引報告書の「年間損益」は、取引手数料やスワップがすでに計算されています。

各ツールでの取得方法を解説します。

MT4の年間取引報告書(年間損益報告書)をダウンロード

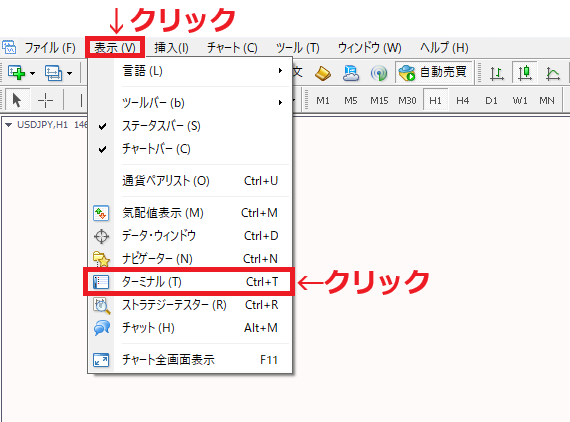

MT4の年間取引報告書をダウンロードするには、MT4にログインします。

ログイン後、上にあるメニューから『表示』をクリックし、『ターミナル』をクリックします。

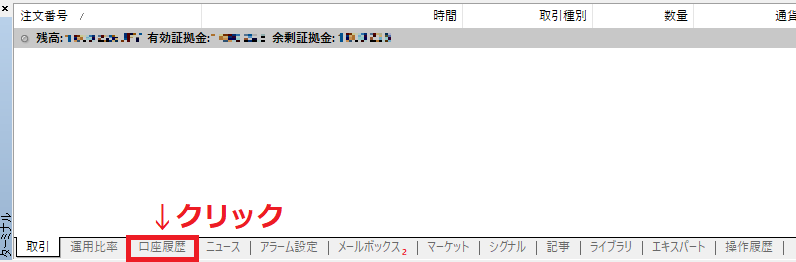

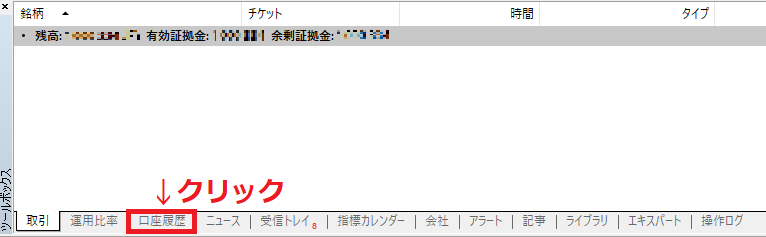

すると、「ターミナルウィンドウ」が下に表示されますので、『口座履歴』をクリックします。

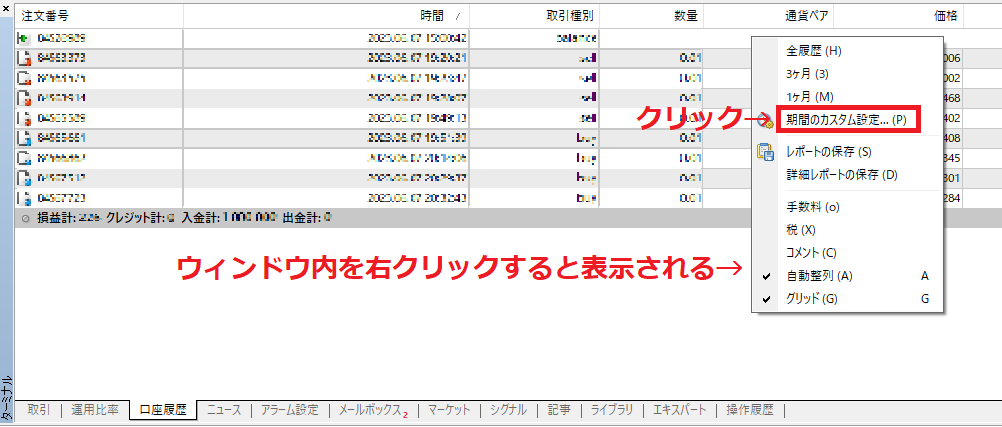

『口座履歴』が開きますので、「ターミナルウィンドウ」内を右クリックします。

すると、メニューが出てきますので、『期間のカスタム設定』をクリックします。

ページ左上に「期間のカスタム設定」が表示されますので、確定申告の対象となる期間を選択(1/1~12/31)し、『OK』をクリックします。

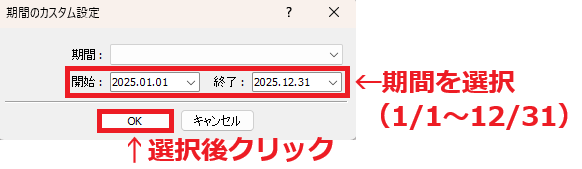

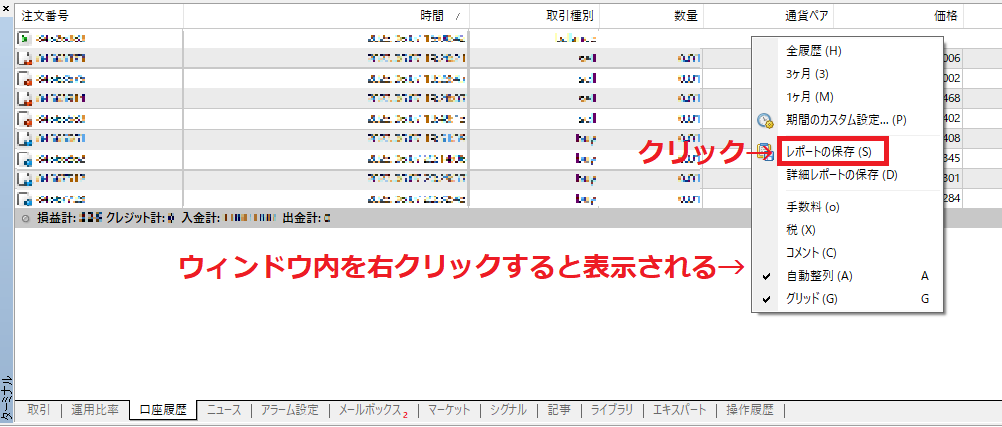

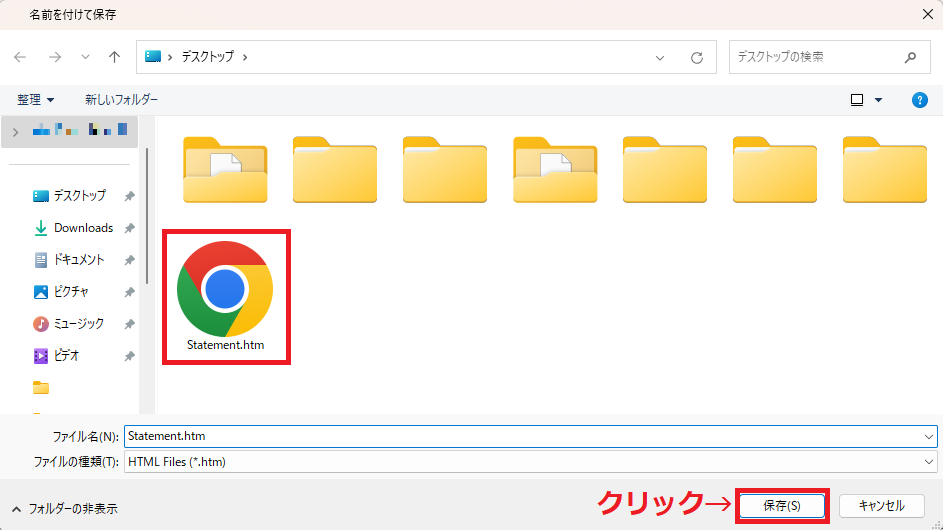

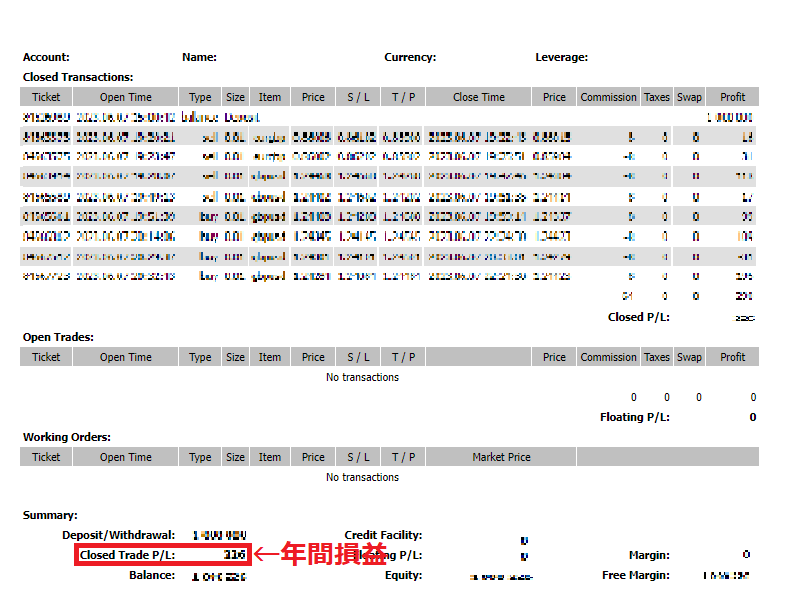

選択した期間(1/1~12/31)の損益データが出ました。

「ターミナルウィンドウ」内を右クリックし、『レポートの保存』をクリックします。

年間取引報告書は、「Statement.htm」というHTMLファイルで保存されます。

ファイル名の変更が必要であれば変更後、『保存』をクリックします。

すると、HTMLファイルが保存され、年間取引報告書が表示されます。

年間損益は、「Closed Trade P/L」に記載された額になります。

MT5の年間取引報告書(年間損益報告書)をダウンロード

MT5の年間取引報告書をダウンロードするには、MT5にログインします。

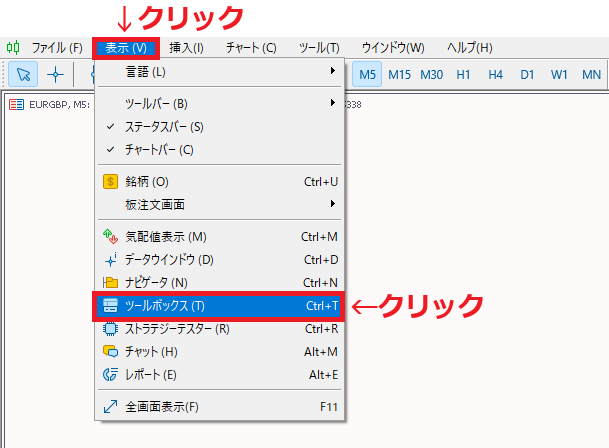

ログイン後、上にあるメニューから『表示』をクリックし、『ツールボックス』をクリックします。

すると、「ツールボックスウィンドウ」が下に表示されますので、『口座履歴』をクリックします。

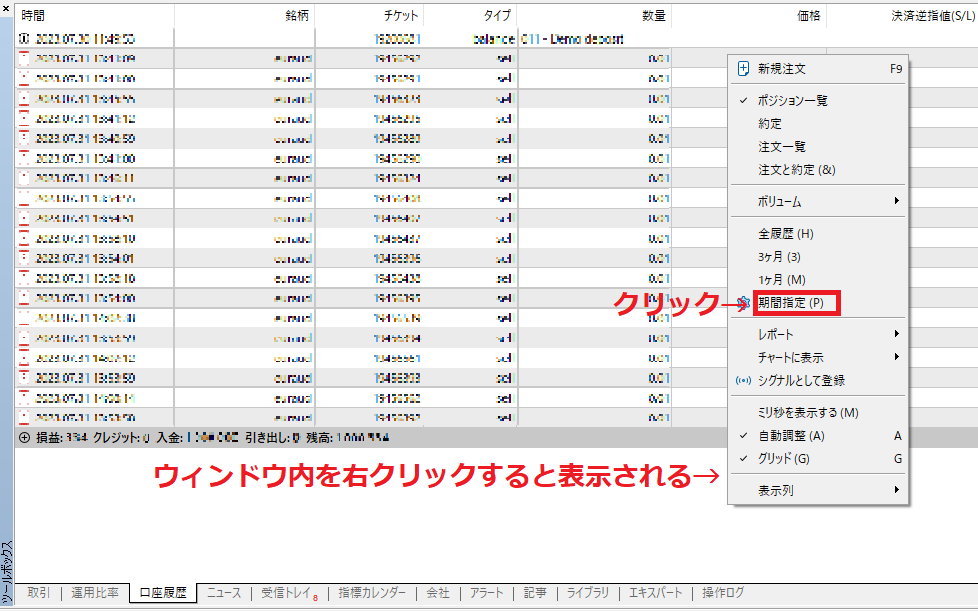

『口座履歴』が開きますので、「ツールボックスウィンドウ」内を右クリックします。

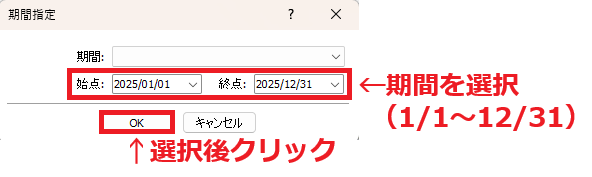

すると、メニューが出てきますので、『期間指定』をクリックします。

ページ左上に「期間指定」が表示されますので、確定申告の対象となる期間を選択(1/1~12/31)し、『OK』をクリックします。

選択した期間(1/1~12/31)の損益データが出ました。

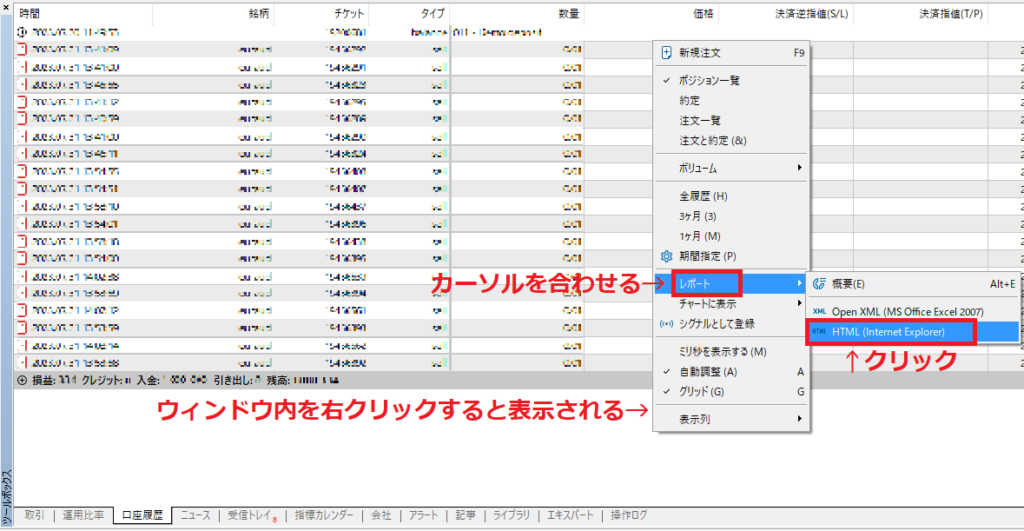

「ツールボックスウィンドウ」内を右クリックし、『レポート』にカーソルを合わせると、さらにメニューが展開されます。

今回は、『HTML(Internet Explorer)』で保存するやり方を見ていきますので、『HTML(Internet Explorer)』をクリックします。

(Excelでのデータ保存もできますので、使いやすい方を選択してください。)

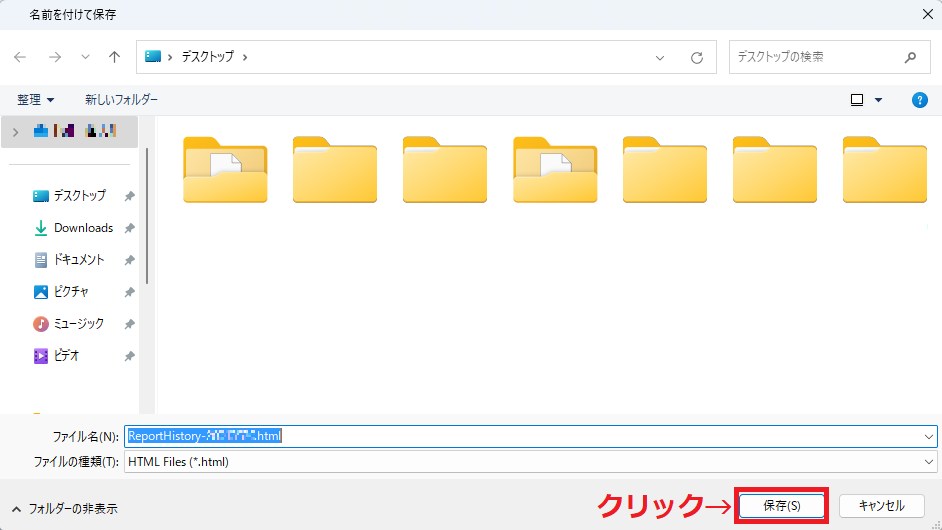

年間取引報告書は、「ReportHistory-口座番号.html」というHTMLファイルで保存されます。

ファイル名の変更が必要であれば変更後、『保存』をクリックします。

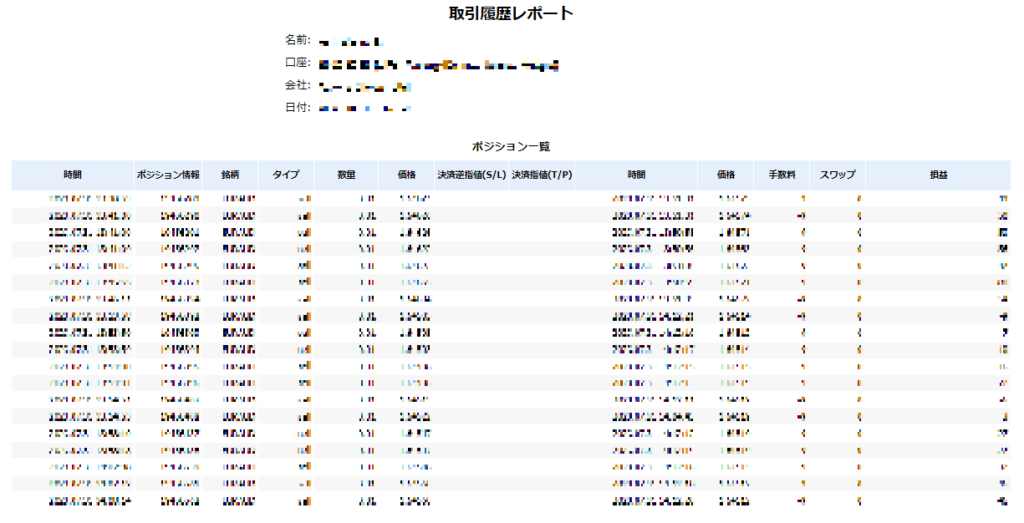

すると、HTMLファイルが保存され、年間取引報告書が表示されます。

下にスクロールしていくと、「結果」欄があります。

「結果」欄に記載された「総損益」が、年間損益となります。

ThreeTrader(スリートレーダー)の確定申告手順

ここでは、国税庁の「確定申告書等作成コーナー」を使った作成方法の流れを解説します。

※現在はスマホからでも作成可能ですが、画面が見やすいPC画面を例にします。

準備するもの

- マイナンバーカード(または通知カード)

- 源泉徴収票(会社員の方など)

- 各種控除証明書(生命保険・医療費・ふるさと納税など)

- 経費の領収書・集計メモ

- ThreeTraderの年間取引報告書

作成の流れ

確定申告書を作成するには、以下のボタンから国税庁のサイトへアクセスします。

クリックすると、トップページが開きます。

初めて作成する人は、『作成開始』をクリックします。

カメジロー

過去に確定申告書を作成したデータがあるなら、『保存データを利用して作成』からスタートできるで。

氏名や住所とかが反映された状態から始められるからおすすめや。

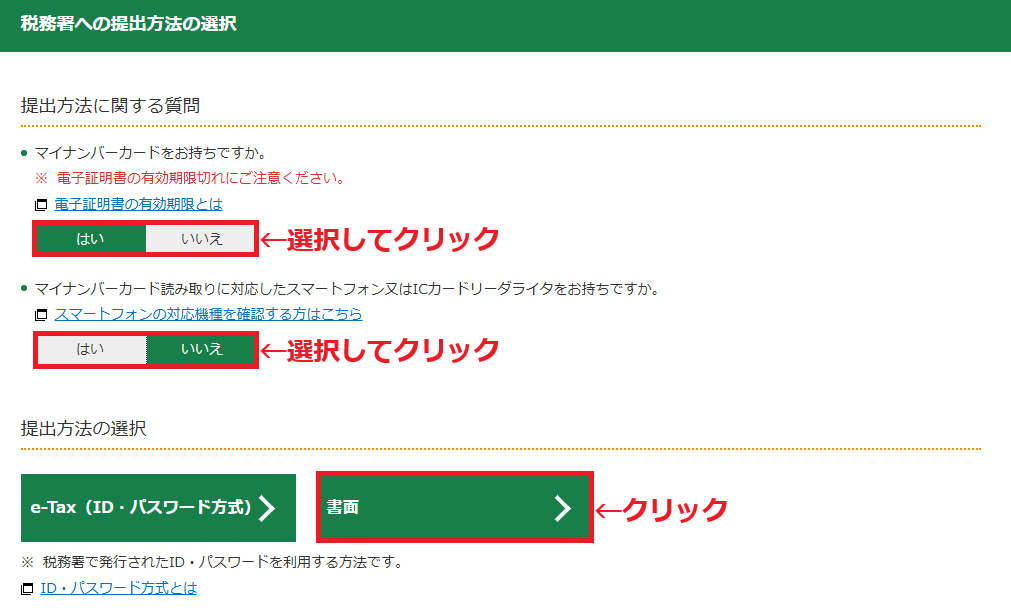

『作成開始』をクリックすると、税務署への提出方法を選択できます。

- e-Tax(電子申告): データ送信のみで完了(推奨)。

- 書面提出: 印刷して郵送、または持参。

今回は、印刷して提出する方法を例に解説していきます。

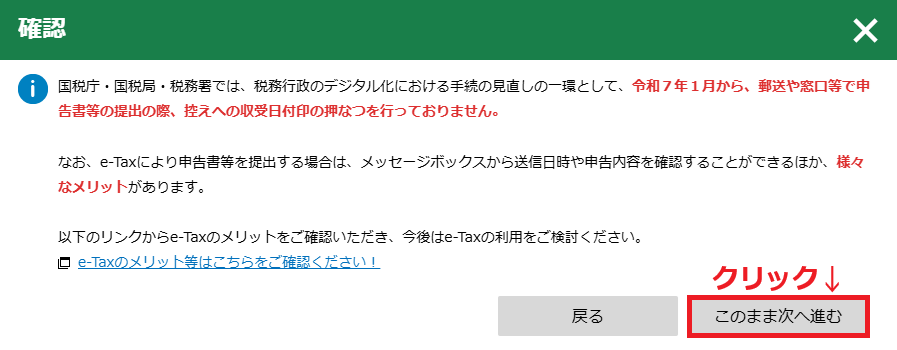

『書面』をクリックすると、次のような確認画面が出てきますので、『このまま次へ進む』をクリックします。

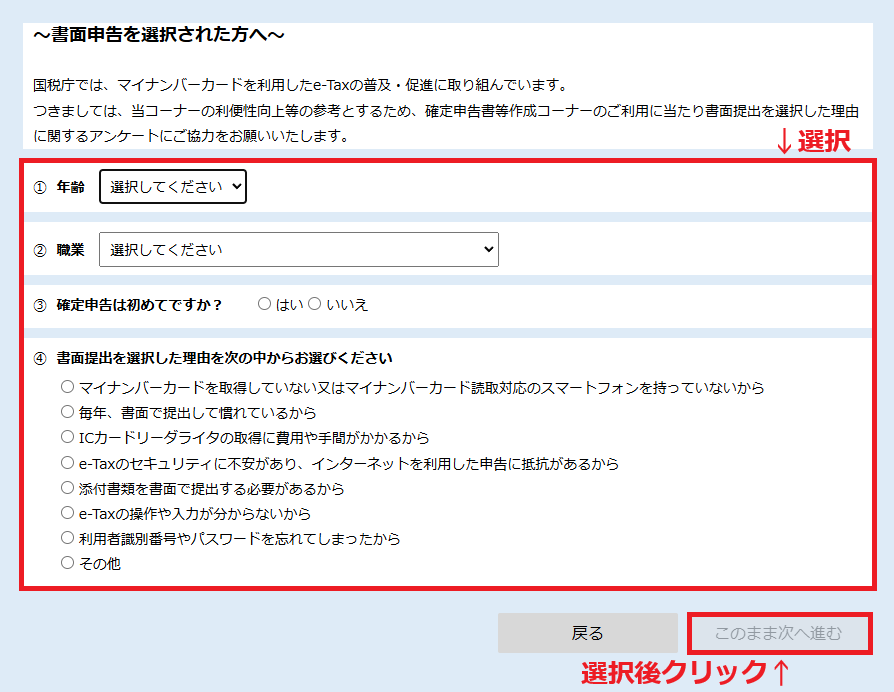

次のような画面になりますので、アンケートに回答して『このまま次へ進む』をクリックします。

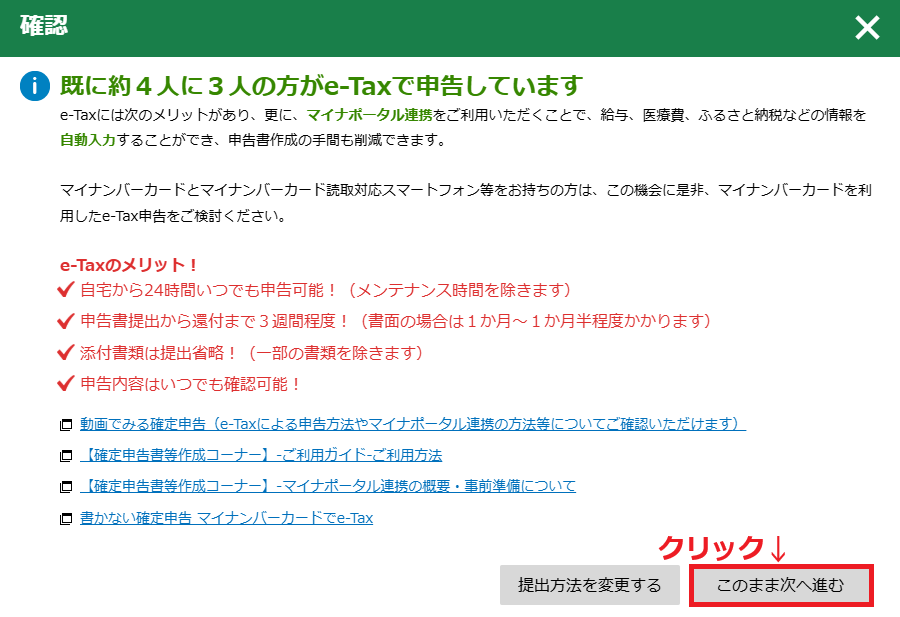

次のような画面になりますので、『このまま次へ進む』をクリックします。

「申告書等印刷を行う前の確認」画面になりますので、事前確認を行ったあと、『利用規約に同意して次へ』をクリックします。

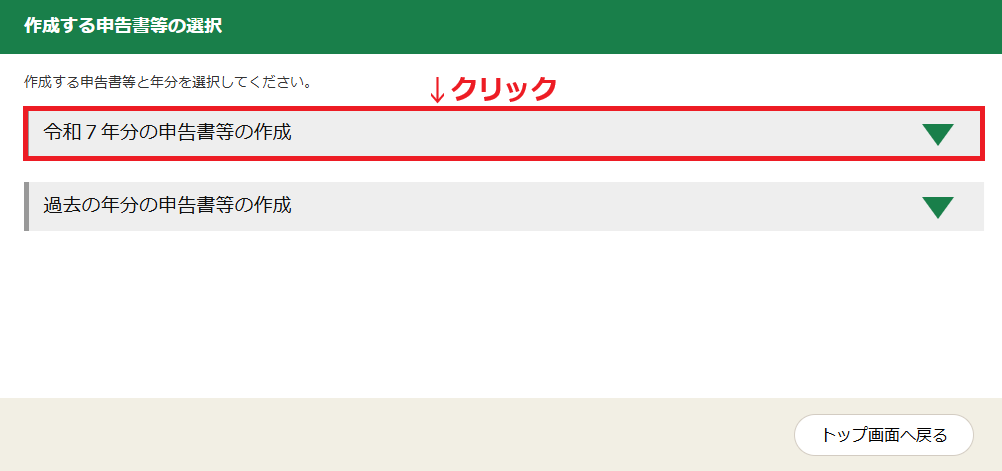

「作成する申告書等の選択」ページが開きますので、確定申告を行う年を選択してクリックします。

確定申告を行う年を選択してクリックすると、作成する申告書を選択できますので、『所得税』をクリックします。

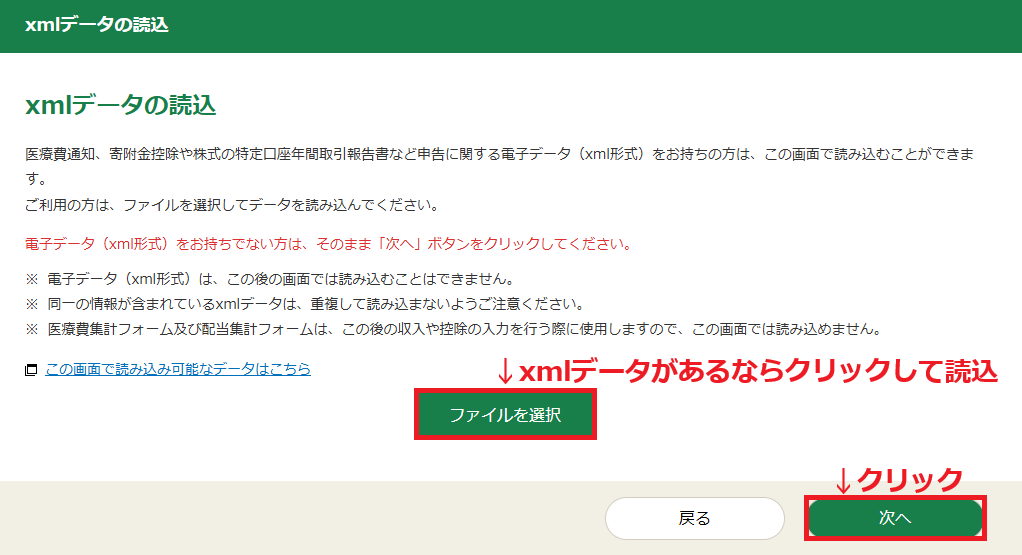

『所得税』をクリックすると、「xmlデータの読み込み」画面が開きますので、xmlデータを読み込む場合は、『ファイルを選択』をクリックし、xmlデータを読み込みます。

xmlデータがない場合は、無視して問題ありません。

それでは、『次へ』をクリックしましょう。

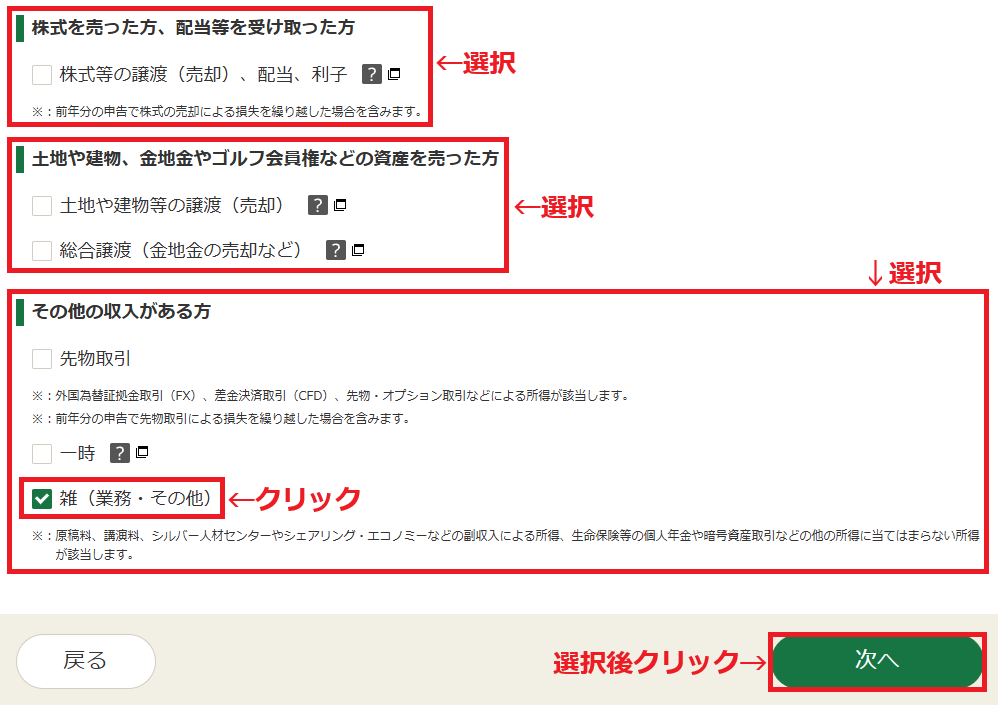

「申告する所得の選択等」画面が開きますので、申告する所得などを選択します。

(ここで選択したものが、あとで入力できるようになっています。)

海外FXの利益を申告する場合は、『雑(業務・その他)』をクリックして、チェックをいれておきましょう。

申告する所得などが選択できたら、『次へ』をクリックします。

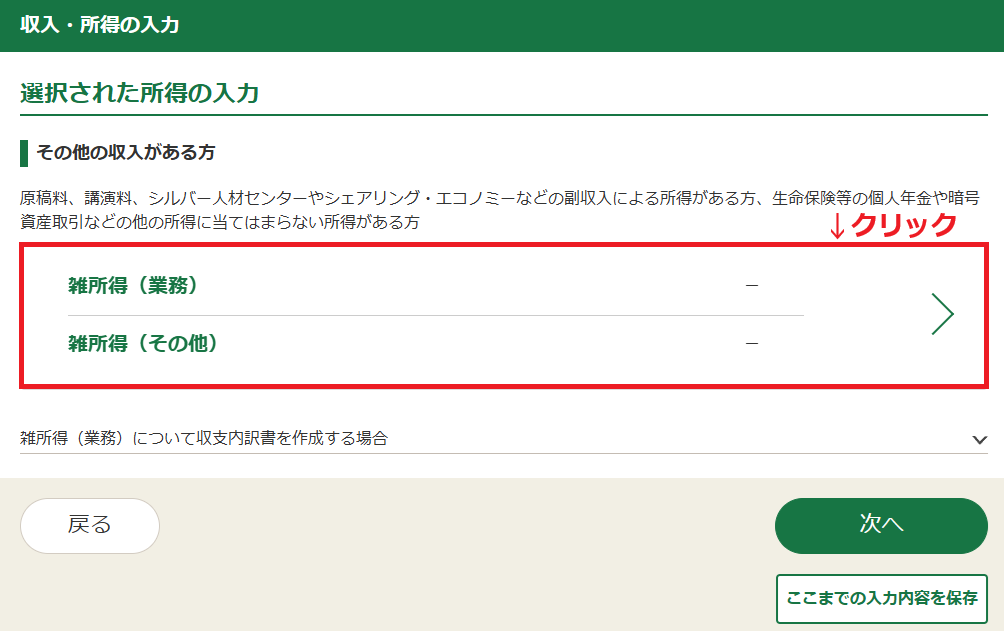

「収入・所得の入力」画面になりますので、『雑所得(業務)・雑所得(その他)』をクリックします。

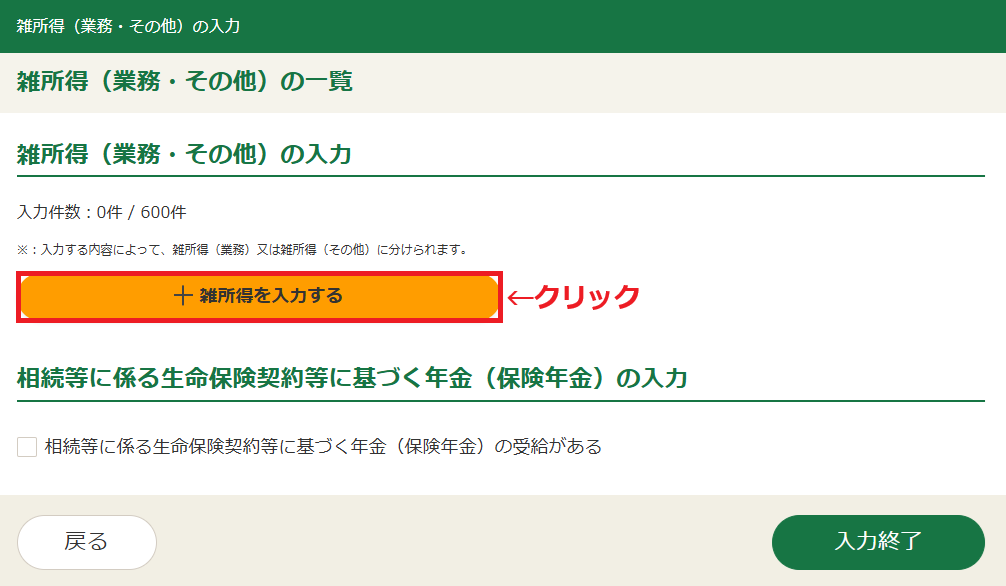

『+雑所得を入力する』をクリックします。

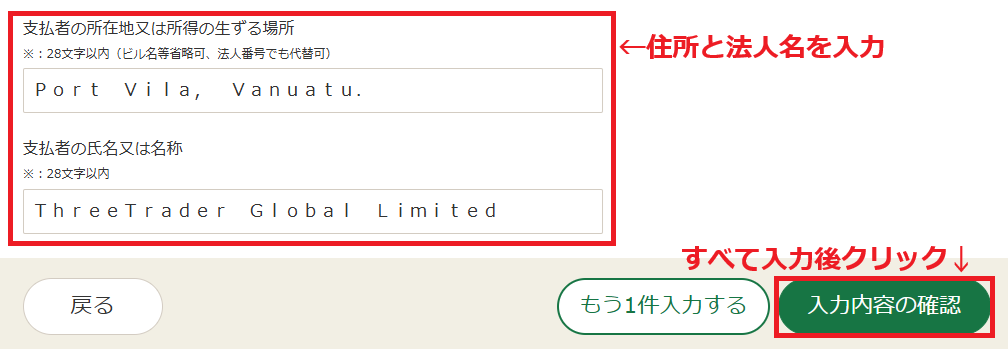

「雑所得(業務・その他)の入力」画面が開きますので、必要事項を入力していきます。

ThreeTraderの住所は、「3rd Floor Bayview House, Lini Highway, Port Vila, Vanuatu」となり、全角28文字以内では記載できません。

「所得の生ずる場所又は法人番号」には、短縮して【Port Vila, Vanuatu】と入力しましょう。

「報酬などの支払者の氏名・名称」には、【ThreeTrader Global Limited】と入力しましょう。

他の海外FX業者と取引があるなら、取引額や損益額などで、必要経費を按分しましょう。

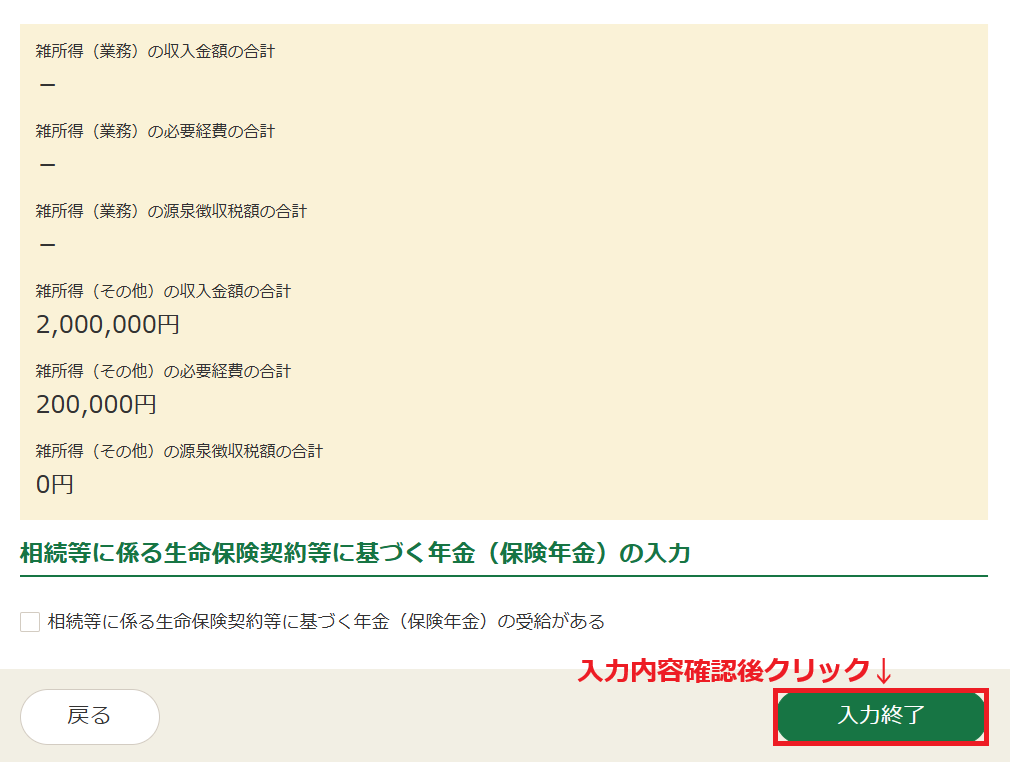

すべて入力後、『入力内容の確認』をクリックします。

『入力内容の確認』をクリックすると、入力内容が次のように反映されました。

入力内容に間違いがなければ、『入力終了』をクリックします。

すると、計算結果が表示されます。

以上で、ThreeTraderの所得を、総合課税の雑所得として入力できました。

あとは、給与所得がある人は源泉徴収票をもとに、『給与所得』欄から必要事項を入力してください。

その他の所得がある人も、該当する所得欄をクリックして、必要事項を入力していきましょう。

カメジロー

確定申告をする場合、源泉分離課税されたもの(特定口座の株の利益など)を除いて、すべての所得を申告する必要があるから忘れんようにな。

すべて入力後、『次へ』をクリックします。

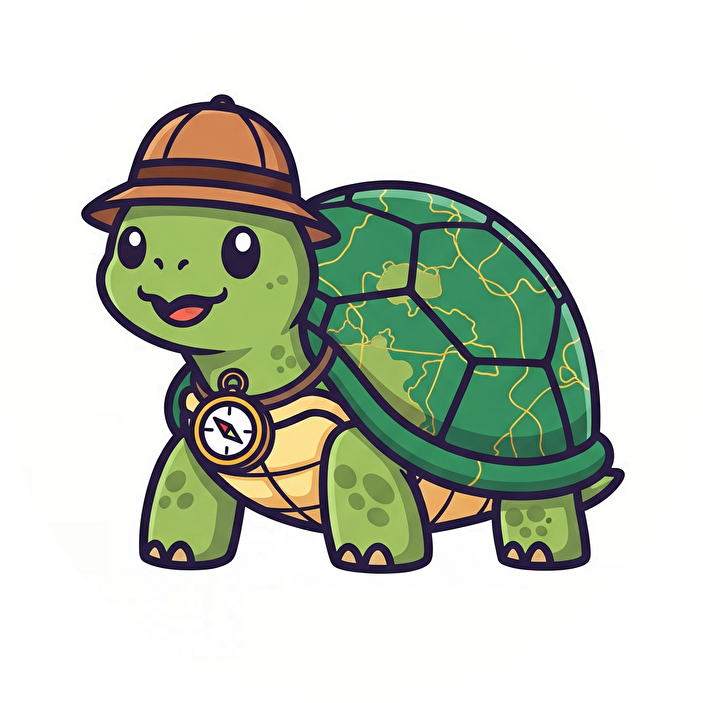

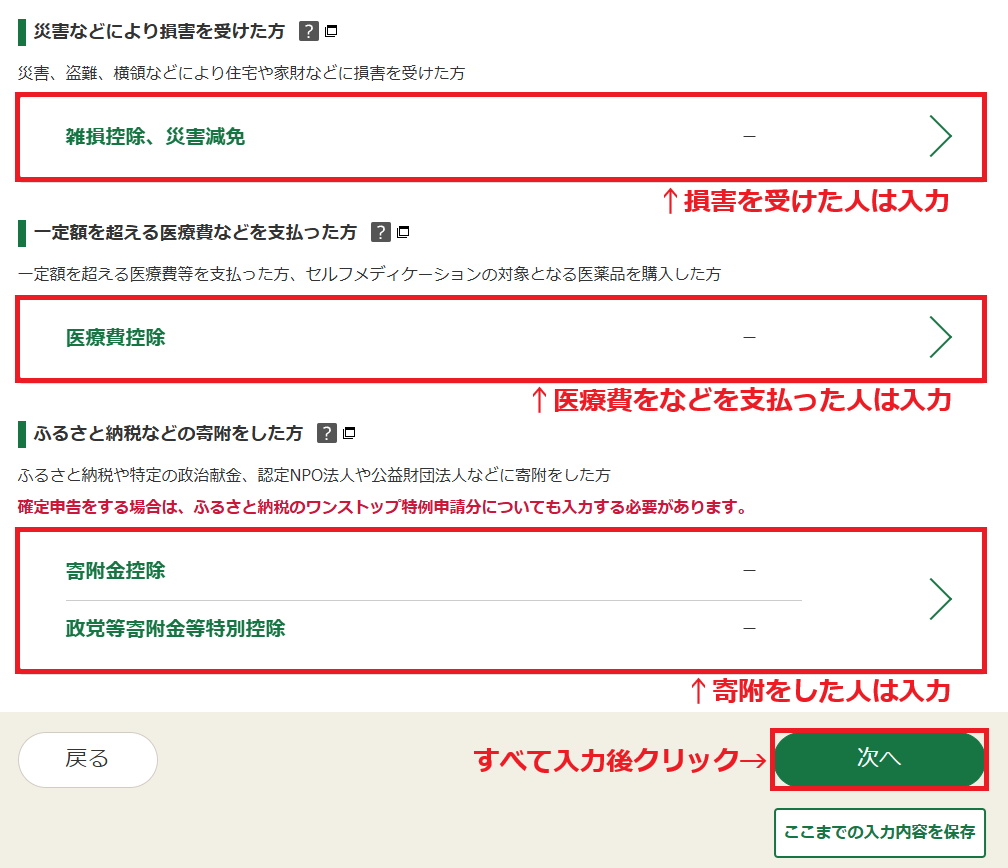

「控除の入力(1/2)」画面が開きますので、対象になる場合は入力していきます。

すべて入力後、『次へ』をクリックします。

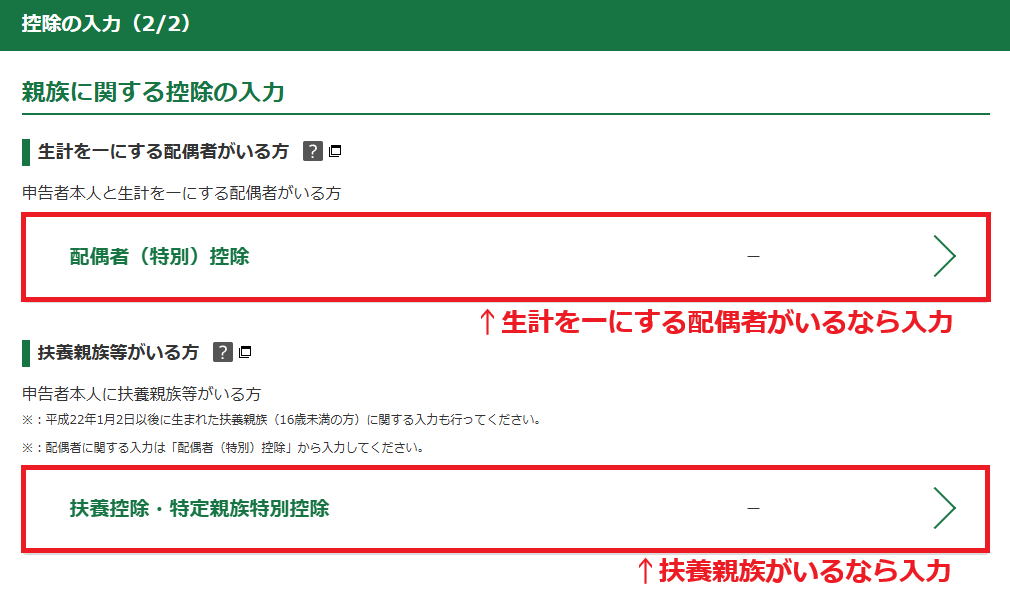

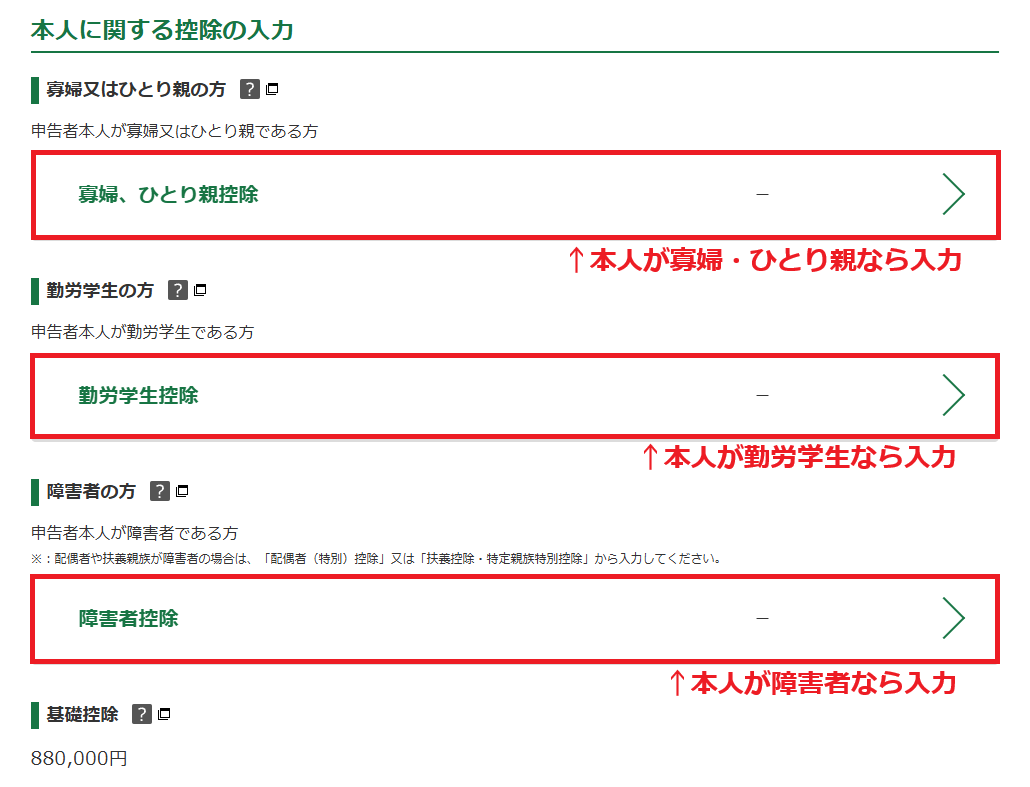

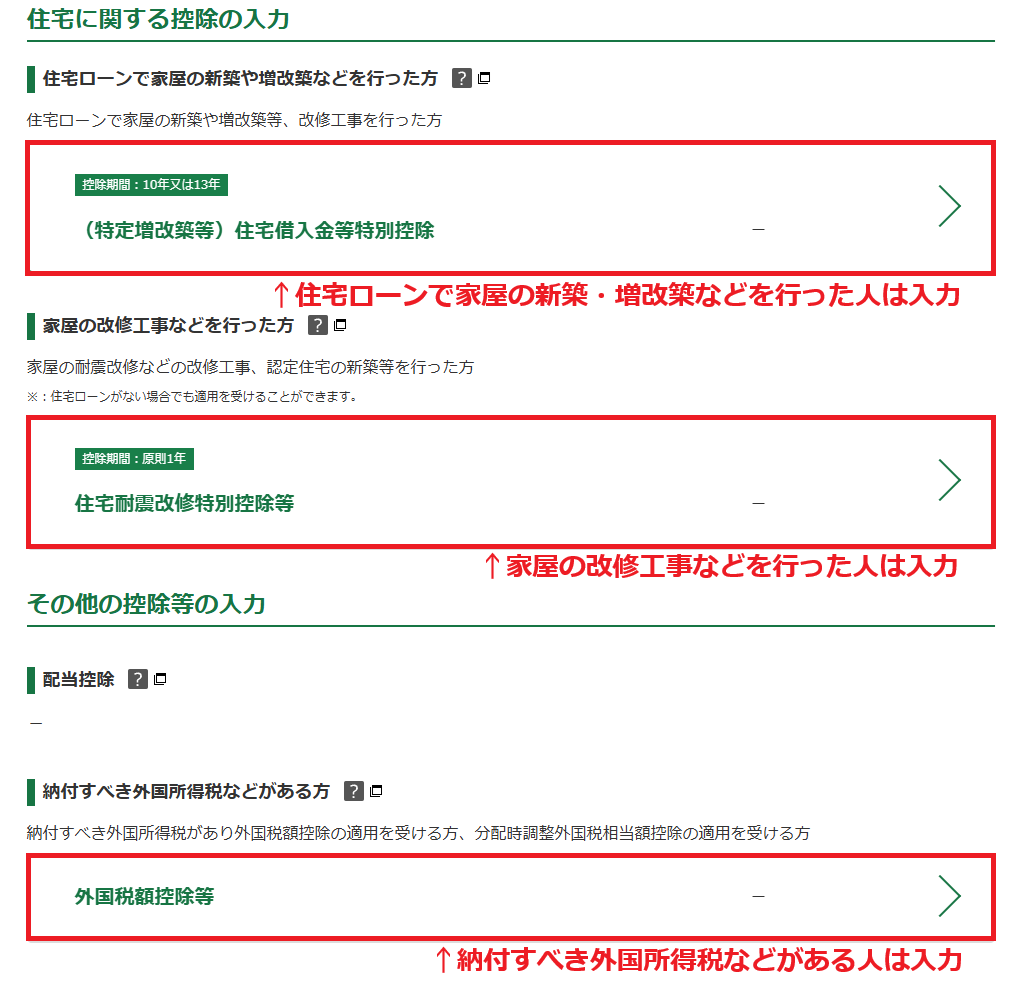

「控除の入力(2/2)」画面が開きますので、対象になる場合は入力していきます。

すべて入力後、『次へ』をクリックします。

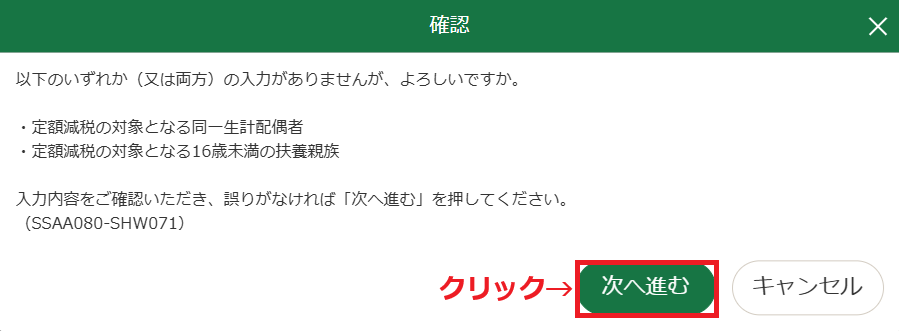

次のような画面が開いた場合は、確認して問題がなければ『次へ進む』をクリックします。

「計算結果の確認」画面になりますので、確認して問題がなければ『次へ』をクリックします。

「納付方法等の入力」画面が開きますので、納付方法を選択しましょう。

延納が必要な人は、「延納を届け出る」にチェックを入れましょう。

すべて選択後、『次へ』をクリックします。

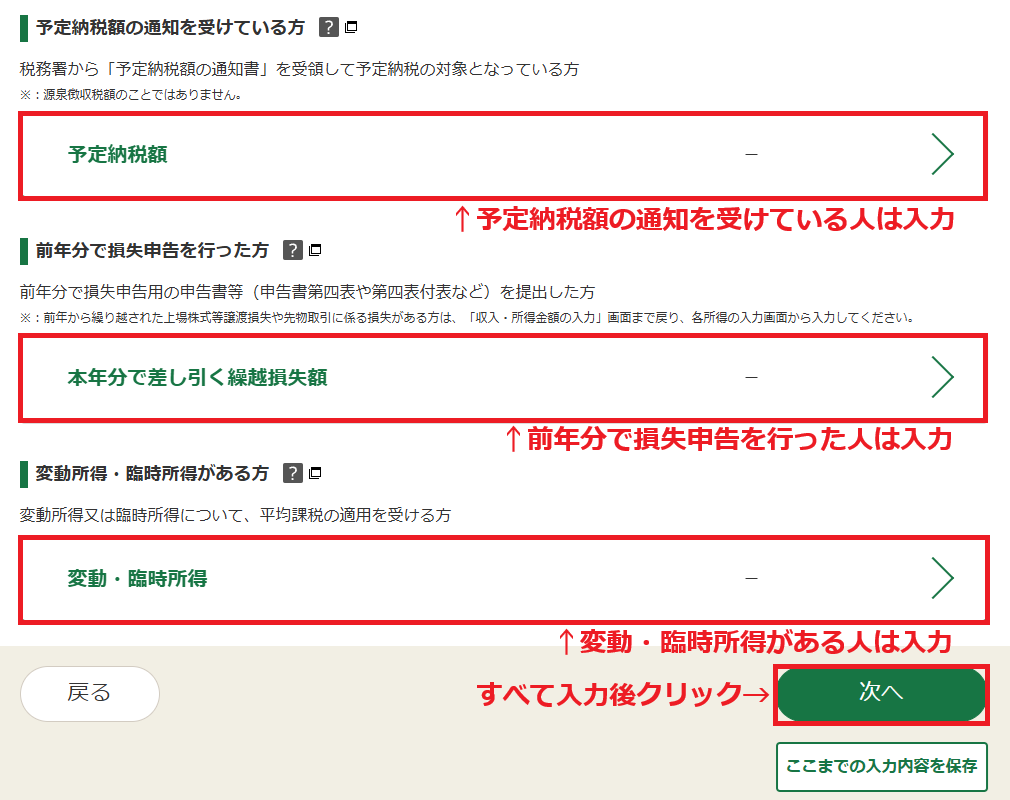

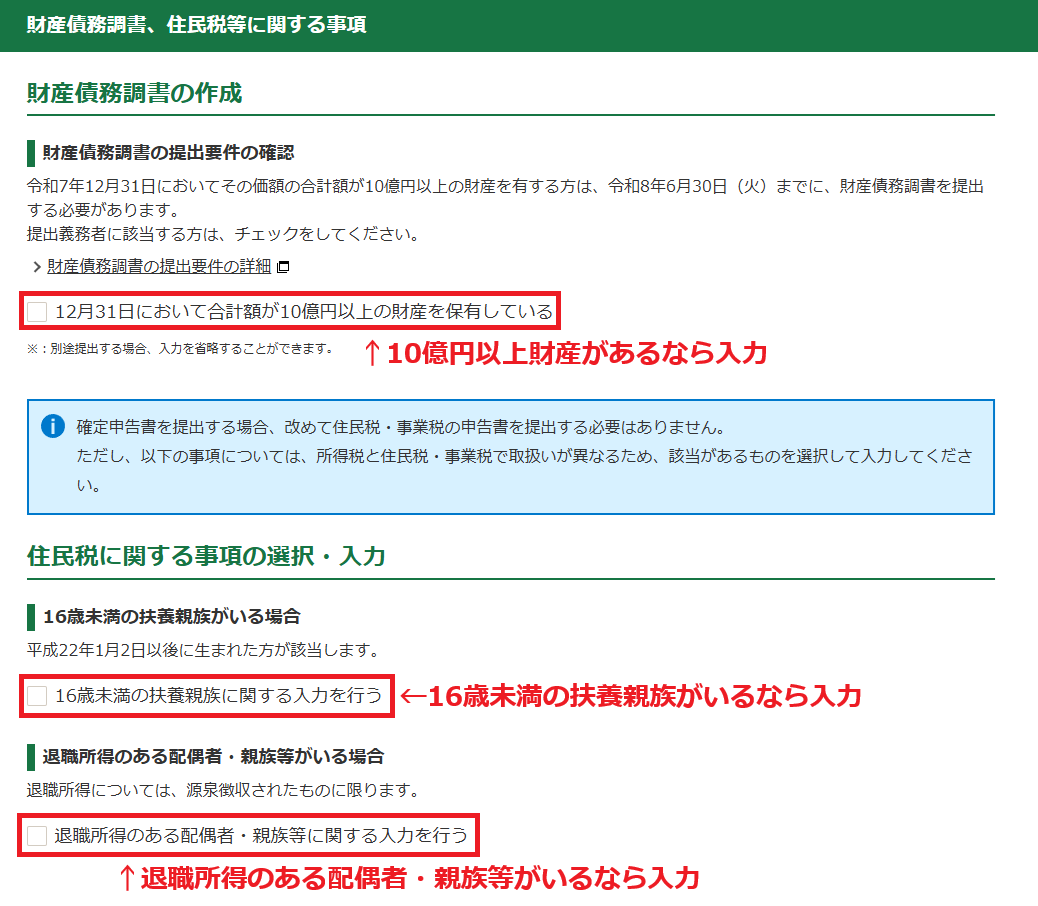

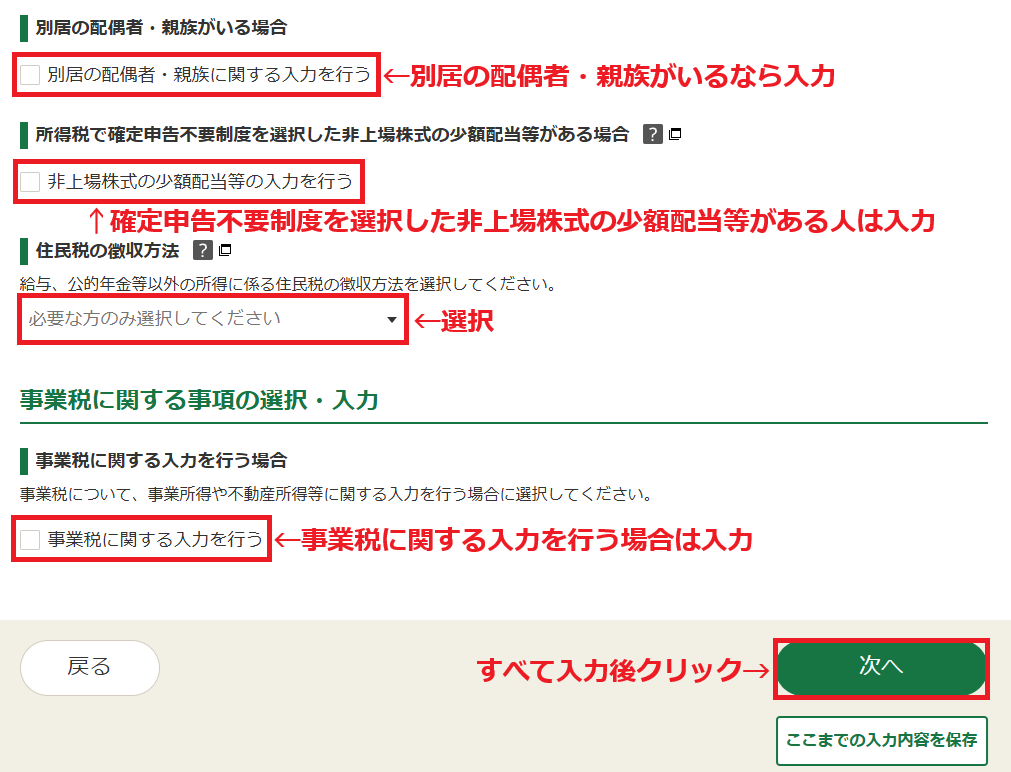

「財産債務調書・住民税等に関する事項」画面が開きますので、必要事項を入力しましょう。

※「住民税の徴収方法」を『特別徴収(給与から天引き)』にすると、副業をしてるかもしれないと勤め先に疑われる可能性があります。

カメジロー

ここがめっちゃ大事や!

「住民税の徴収方法」で『自分で納付』を選ばんと、会社の給料から海外FX分の住民税も引かれてしまう。

経理の人に「あれ?この人、給料のわりに住民税が高いな(副業してるな)」ってバレる原因のほとんどはこれや。

すべて入力後、『次へ』をクリックします。

「基本情報の入力」画面が開きますので、必要事項を入力します。

カメジロー

屋号・雅号は、ないんやったら記入はいらんで。

すべて入力後、『次へ』をクリックします。

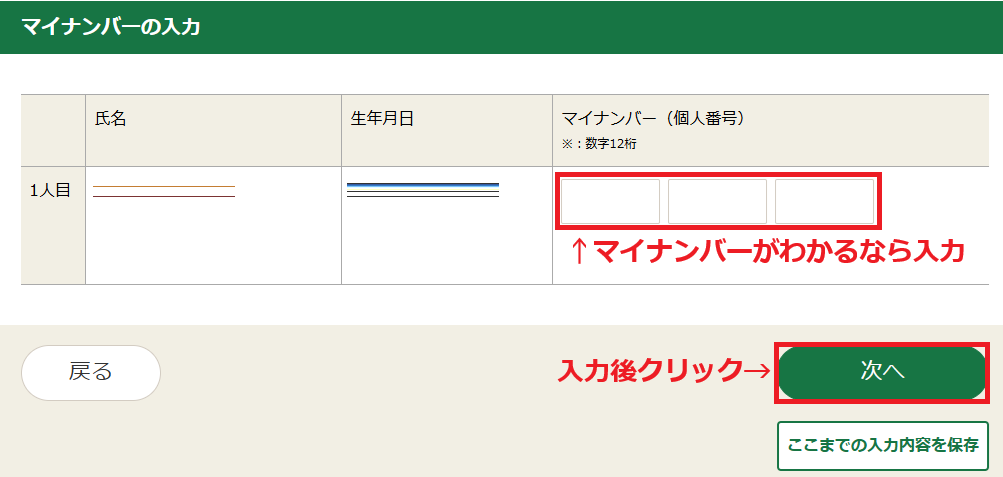

「マイナンバーの入力」画面が開きますので、マイナンバーがわかるなら入力します。

カメジロー

マイナンバーの記載がないと、還付までに時間がかかったり、還付手続きが中断される可能性があるみたいやで。

入力後、『次へ』をクリックします。

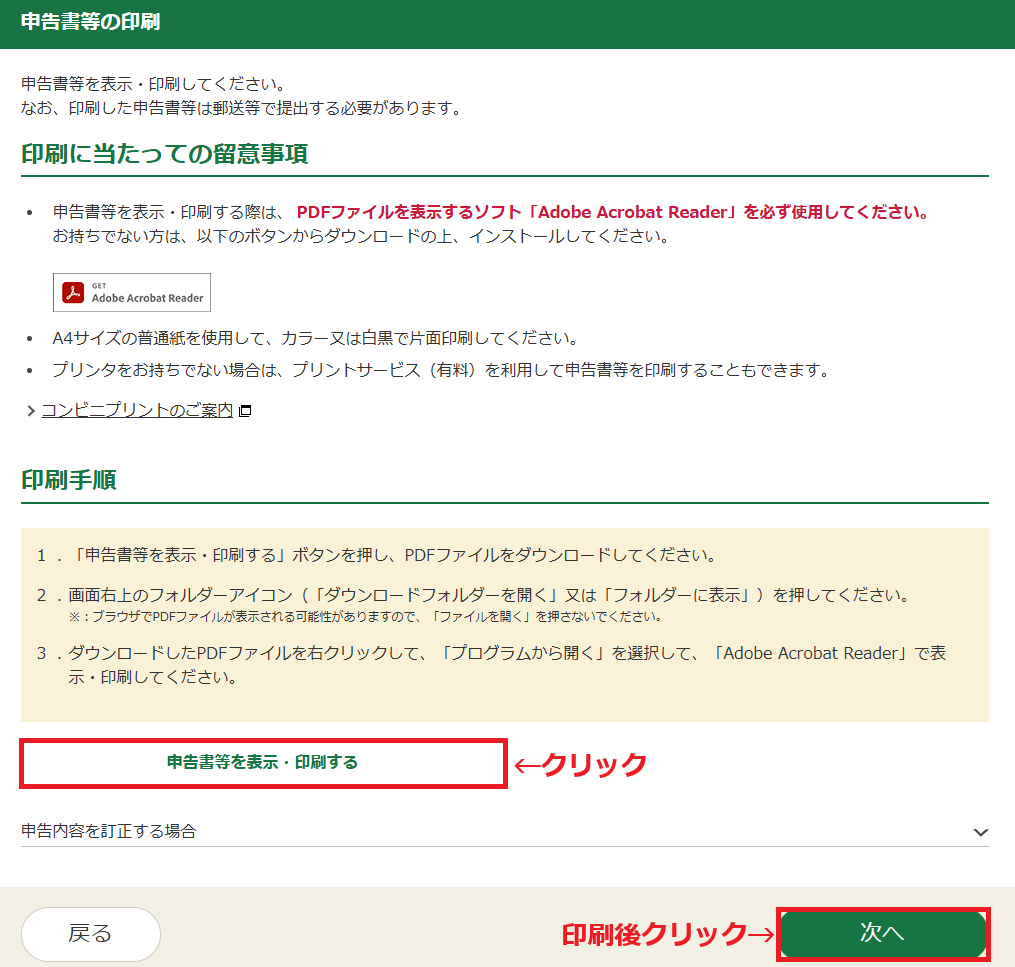

「申告書等の印刷」画面が開きますので、『申告書等を表示・印刷する』をクリックし、申告書等を印刷します。

印刷が終わったら、『次へ』をクリックします。

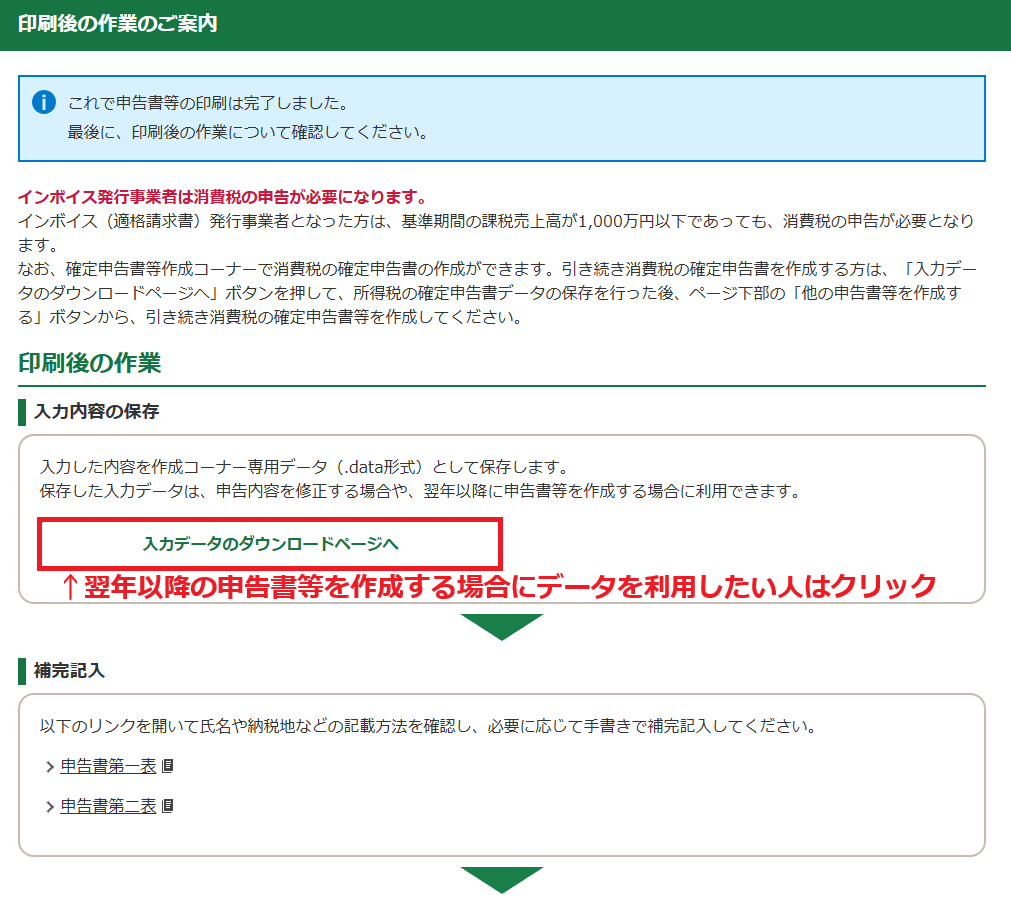

「印刷後の作業のご案内」画面が開きますので、翌年以降の申告書等を作成するときに、今回入力したデータを利用したい場合は、『入力データのダウンロードページへ』をクリックし、データを保存しておきましょう。

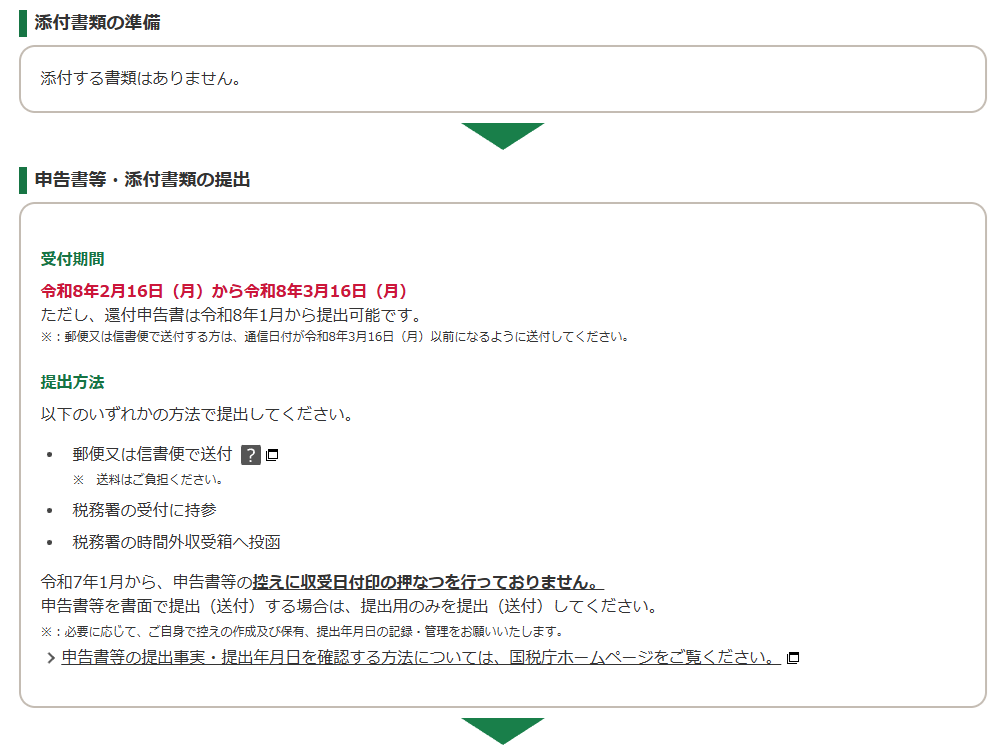

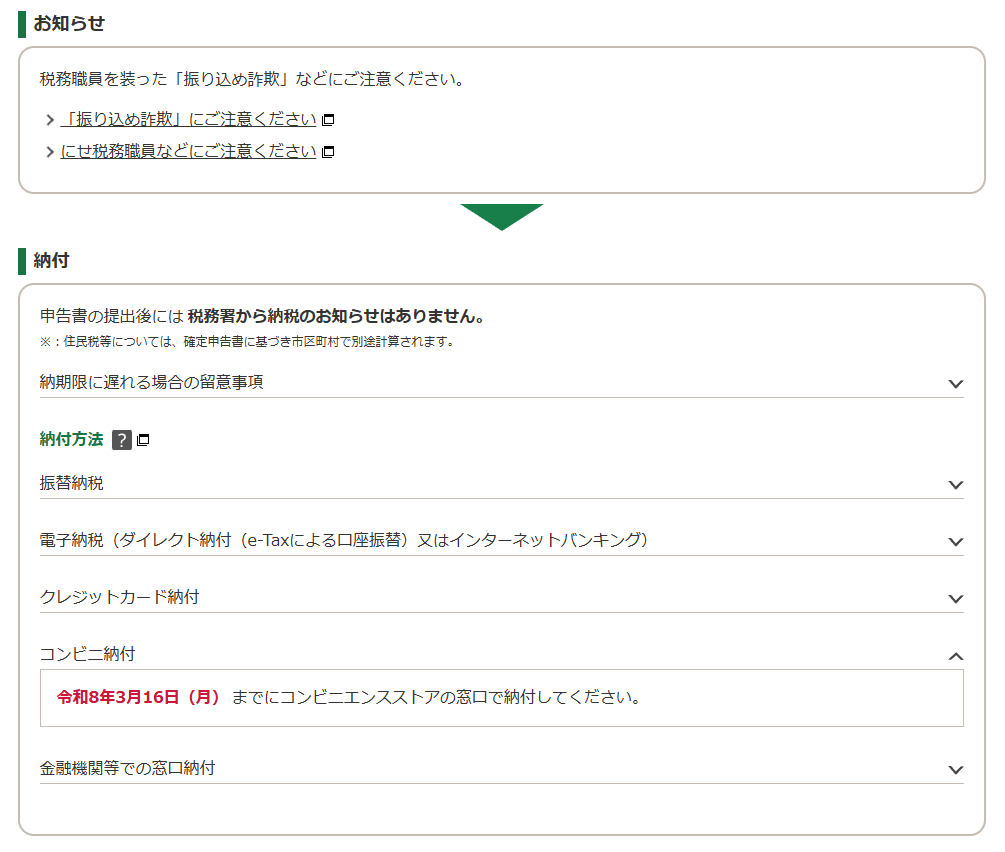

あとは、申告書等と添付書類(指示がある場合のみ)を提出し、税金を納付すれば、確定申告は終了です。

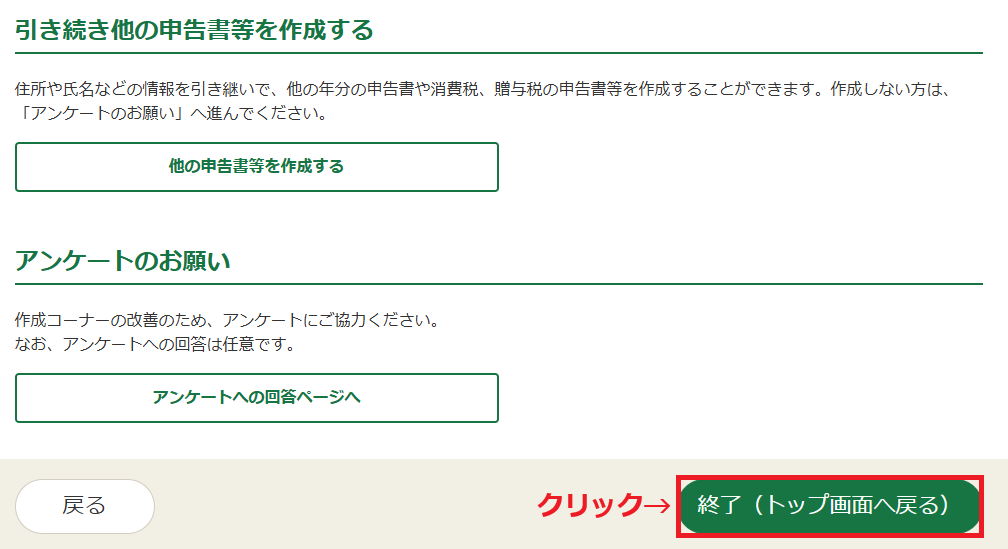

最後に、『終了(トップ画面へ戻る)』をクリックして終了しましょう。

提出期間と納付期限(2026年の場合)

確定申告書の提出期間

令和7年(2025年)分 の確定申告期間: 令和8年(2026年)2月16日(月) ~ 3月16日(月)

ただし、還付申告(税金が戻ってくる人)は、令和8年1月から提出可能です。

所得税の納付期限

令和8年(2026年)3月16日(月) まで

※振替納税(口座引き落とし)を利用する場合は、4月23日(木)になります。

振替納税を利用するのであれば、令和8年3月16日までに、振替依頼書を所轄の税務署、または利用する金融機関に提出する必要があります。

カメジロー

期限を過ぎると「延滞税」がかかるで!

振替納税の手続きをしてない人は、3月16日までに、コンビニや銀行、クレジットカードとかで納付せなあかんで。

住民税申告書の作成(確定申告をしていれば不要)

住民税申告書は、提出先である市役所などのホームページから作成できます。

(町・村役場などでは、取り扱いがない場合があります。)

例えば、京都市では「市民税・府民税(住民税)税額試算及び申告書作成システム」という名前でサービスが提供されています。

次のボタンをクリックすると、「市民税・府民税(住民税)税額試算及び申告書作成システム」が開きます。

確定申告書等作成コーナーのように、収益や費用などを入力するだけで、自動で所得や税額を計算してくれます。

ただし、税額については確定ではなく、参考値となる点には注意してください!

入力したデータは保存できませんが、申告書として印刷することができます。

カメジロー

住民税申告書を手書きで作成するよりも、簡単に作成ができるのでおすすめやで!

また、住民税の申告でわからんことがあれば、提出先の市役所とかに相談してな。

ThreeTrader以外の海外FX3社の確定申告のやり方について

Axiory(アキシオリー)・TitanFX(タイタンFX)・XM/XMTrading(エックスエムトレーディング)『通称:XM(エックスエム)』の確定申告のやり方についてもまとめてみましたので、利用している場合は参考にしてみてください。

Axiory(アキシオリー)の確定申告のやり方について

TitanFX(タイタンFX)の確定申告のやり方について

XM(XMTrading)の確定申告のやり方について

よくある質問(FAQ)

A.バレます。 現在はCRS(共通報告基準)により、海外口座の情報も各国の税務当局間で共有されています。「海外だから大丈夫」という考えは捨てて、正しく申告しましょう。

数年後にまとめて税務調査が来ると、追徴課税で莫大な金額になります。

A.重いペナルティがあります。 税務署は海外のお金の動きにも目を光らせています。

無申告が発覚すると、本来の税金に加え、無申告加算税、延滞税、さらに悪質な場合は重加算税が課されます。

A.主に「住民税の金額」でバレます。 会社の給与から天引きされる住民税額が、給与に対して不自然に高くなると経理担当者が気づきます。

これを防ぐには、確定申告時に住民税の徴収方法を「自分で納付(普通徴収)」にする必要があります。

※ただし、自治体の方針で強制的に特別徴収(給与天引き)にするケースも稀にあるため、心配な人は役所に「普通徴収にできますか?」と確認するのが確実です。

A.できません。 国内FXと異なり、海外FXの損失は翌年に繰り越せません。

A.可能です。 マイナンバーカードと読み取り対応スマホがあれば、国税庁のサイトからスマホだけで申告を完結できます。

まとめ

最後に、この記事の内容をまとめます。

- ThreeTraderの利益は「総合課税・雑所得」!

- 年間取引報告書をダウンロードして、正しく計算する!

- 経費(通信費や書籍代など)は漏れなく計上する!

- 「20万円以下」で確定申告不要でも、住民税の申告は必須(年間所得43万円以上の場合)!

- 会社バレを防ぐなら、住民税は「自分で納付」を選択!

正しい知識で税務処理を行い、安心してトレードに取り組みましょう。

ThreeTrader公式サイト:https://www.threetrader.com/jp/